-

不動産の瑕疵担保責任とは?トラブルを防ぐためのポイントを解説

まずは、抵当権とは何か・抹消をする意味について解説していきます。

抵当権とは、住宅ローンなど金融機関で借り入れした際に担保として設定するものです。万が一、返済ができなくなった場合に、抵当権を設定した不動産を任意売却や競売などにより返済額の弁済にあてる用途で使われます。

抵当権を設定している不動産は担保としての扱いになりますが、所有者は土地や建物を自由に使用できます。しかし、金融機関が弁済不能と判断すれば土地・建物の売却がおこなわれ、所有者は不動産を失うことになります。

抵当権抹消とはその名の通り、抵当権を抹消することです。住宅ローンを完済したタイミングで、金融機関から承認を貰えた場合に抹消手続きに移る流れになります。完済すれば誰でも抹消できるわけではなく、金融機関の承認が必要であることは意外と知られていないので、注意しましょう。

保有している不動産を売却する際、まだローンが残っている状態だと抵当権がついています。こうしたケースでは、ローンを完済して抵当権を抹消してから売買することになります。なぜなら、不動産の保有権が次の購入者に渡った際に、その土地や物件は前の保有者の担保として使用することができなくなるためです。

売却を検討している場合には、抵当権の抹消を必ずおこなうようにしましょう。

抵当権の抹消は、基本的には不動産を売却するタイミングでおこないます。しかし、売却時以外にも抹消が必要になるケースもあります。

ここでは、抵当権の抹消が必要になるケースがあるタイミングについて解説します。

【抵当権の抹消が必要になるケース】

前述の通り、抵当権を抹消するタイミングとして最も一般的なのは、不動産を売却するときです。このときに抵当権の抹消をおこなう必要がある理由は、以下の通りです。

【不動産売却時に抵当権抹消をおこなう理由】

通常、買主は抵当権が設定されている不動産を購入することはありません。なぜなら、抵当権が設定されている不動産を購入してしまうと、金融機関などが抵当権の行使(任意売却や競売など)をおこなった際に、所有権がなくなる恐れがあるからです。

また、抵当権がある物件を購入した際には、次の買主が住宅ローンを組めなくなります。買主の金融機関が新たな抵当権を設定できないためです。

これらの理由によって、不動産を売却する際には必ず抵当権の抹消をしておくべきなのです。

新しくリフォームローンなどの融資を検討する際、不動産の抵当権を抹消しておくと審査に有利に働く可能性があります。なぜなら、金融機関によってはリフォームローンを取り扱う際、不動産を担保にとる場合があるからです。(担保をとらないケースもあります。)

抵当権を抹消していないと、金融機関は不動産を担保にして借り入れしている残高があるものとして審査してしまいます。その場合、複数のローンを返済していると判断されてしまい、経済状況が芳しくないとみなされてしまうのです。

そのため、借り入れした残高がゼロになり次第、抵当権の抹消をすみやかにおこないましょう。

相続が発生したタイミングでも、抵当権を抹消することがあります。ただし、抵当権がついたまま相続することも可能で、その場合は債務も相続することになります。

相続した不動産が抵当権つきかどうかを調べるには、登記簿謄本で確認することができます。以下の方法で登記簿謄本を取得できるので、相続が発生したら確認しておきましょう。

【登記簿謄本の確認方法】

相続した不動産に抵当権が設定されたままですと、新たな借入や売却の障壁となってしまいます。忘れずに確認しておきましょう。

抵当権の抹消をおこなう際には、注意すべき点が2つあります。

それぞれ解説していきます。

抵当権の抹消には想像以上に手間がかかる点に注意が必要です。以下のように、さまざまな書類を準備する必要があったり、法務局まで訪れなければいけなかったりと、やるべきことが多くあります。

【抵当権抹消を行うための書類】

これらの書類には有効期限があるものもあり、期限内(大半が3ヶ月以内)に抵当権の抹消手続きをおこなう必要があります。

もし、期限が過ぎて抵当権の抹消ができなかった場合、再度書類の交付依頼をする必要があり、また抵当権の抹消をおこなう人が再度金融機関へ依頼、あるいは自身で書類を取り寄せなければなりません。そのため、手間が余分にかかる場合があります。

このように、決められた期間内にさまざまな調整が必要になるため、「抵当権の抹消には手間がかかるものだ」と知っておきましょう。

抵当権の抹消をおこなわない間に、金融機関の合併・不動産所有者の死亡などが発生した場合、さらに手間と時間がかかってしまいます。

抵当権の抹消以前に、金融機関の合併の手続きや相続に関しての手続きが発生し、抵当権の抹消手続きが相当複雑になるからです。場合によっては、抵当権の抹消に必要な書類が準備できないという恐れもあります。

その際、一般的におこなわれる抵当権の抹消手続きができなくなり、裁判や供託といった例外的な手続きをおこなわなければならず、時間と費用がかかるので注意が必要です。

トラブルなく相続や売却をおこなうためには、できるだけ速やかに抵当権の抹消をおこなうようにしましょう。

抵当権の抹消は、必要が出てきたタイミングで速やかにおこなう必要があります。その際にトラブルが起きないように、事前に全体の流れを把握しておきましょう。

具体的には、以下のように進めていきます。

【抵当権抹消の手続きの流れ】

それぞれを解説していきます。

抵当権の抹消をおこなうためには、金融機関より必要書類を受け取らなければなりません。必要書類は、以下の通りです。

【抵当権の抹消に必要な書類】

それぞれの書類について、解説していきます。

抵当権解除証書は、「解除証書」「放棄証書」「弁済証書」などとも呼ばれる書類で、抵当権を設定している金融機関で取得可能です。

抵当権の抹消をおこなうときに必要な書類で、主に原因を証明した書類です。金融機関によっては解除証書を発行せず、抵当権設定契約証書に解除することを示したスタンプが押印されている場合もあります。日付などが空欄になっている場合があるので、記入の際には注意が必要です。

金融機関からの委任状とは、住宅ローンを組んだ銀行が抵当権抹消に関する登記を申請者に委任したことを示すための書類です。

通常の登記申請は金融機関と所有者の両者でおこなわれますが、抵当権抹消登記は所有者が単体で手続きをおこないます。そのため、金融機関が抵当権の抹消を所有者に委任していることを証明する必要があり、この委任状が必要になるのです。

こちらも日付など空欄となっている箇所があるので、記載のときには注意しましょう。

登記済権利証は抵当権の権利者であることを証明する書類で、金融機関が抵当権を設定した際に発行しています。

基本的には、所有者が不動産を売却して新たな買主に変更する際や住宅ローンの借り換えをする際に必要になる書類です。かつては抵当権設定契約書に「登記済」と朱色のスタンプが押印されていましたが、近年では登記識別情報通知が発行されています。

登記事項証明書とは抵当権の抹消申請にあたり、記載が必要な不動産の登記事項が示された書類です。全国の法務局であれば、どこでも取得可能です。

登記事項証明書を取得するには、土地なら「地番」、建物なら「家屋番号」が必要です。これらは住所地と同じでないので注意しましょう。

抵当権を抹消する書類が揃ったら、次は抵当権抹消登記申請書類の作成です。

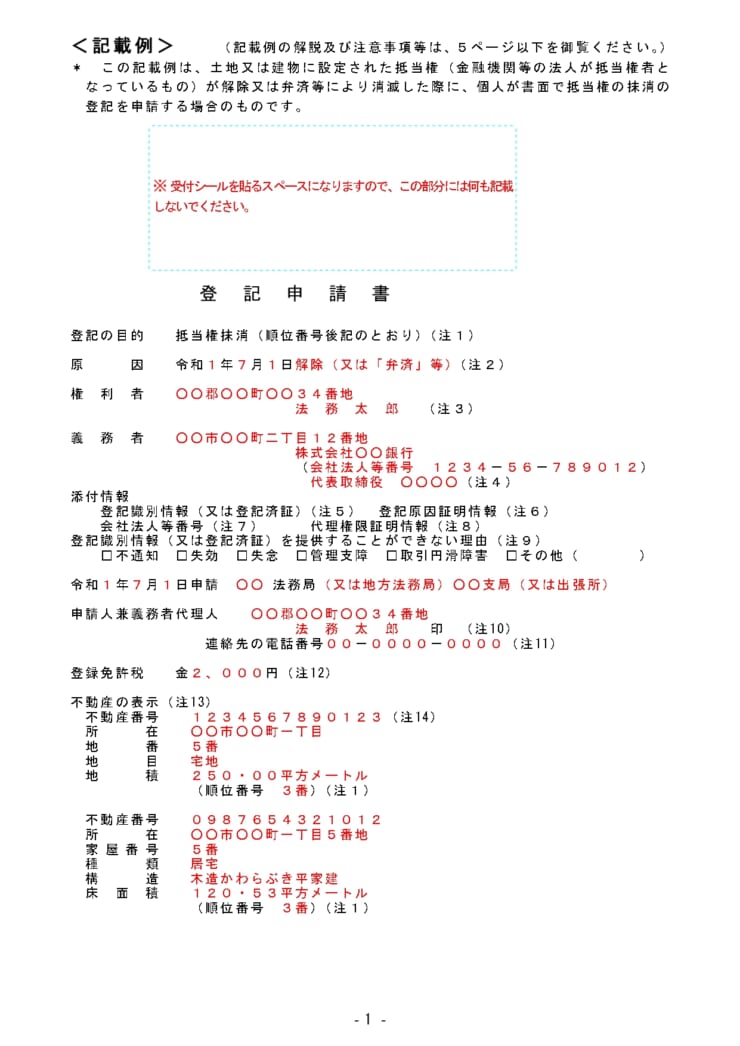

法務局のホームページから、「不動産登記の申請書様式について」の15)抵当権抹消登記申請書をダウンロードして使用します。

(出典:法務局「抵当権抹消登記申請書」記載例)

書類が揃い、抵当権の抹消申請書の記入ができたら、法務局へ提出します。

申請は郵送でも可能ですが、書面で不備事項があれば対応可能であるといった観点から、窓口へ直接提出することをおすすめします。

持参あるいは郵送により提出する法務局は、抵当権の抹消予定の不動産のある住所を管轄している法務局で、申請する人の住所地を管轄する法務局ではない点に注意が必要です。

抵当権の抹消は時間もかかりますし揃える書類の数も多いため、「自分でおこなうのは億劫」という方も多いでしょう。そのような場合には、必ずしも自分でおこなう必要はありません。

一般的に委託する先は司法書士です。委託費用は1万円~1万5,000円でおこなってくれるでしょう。忙しい、あるいは書類作成が面倒であると考えている方は、積極的に外部委託を検討してみましょう。

抵当権を抹消するには、およその相場として2,000円から5,000円ほどかかるといわれています。主な費用は以下の通りです。

【抵当権抹消にかかる費用】

それぞれ確認していきましょう。

登録免許税とは、登記をおこなうのにかかる税金です。費用は不動産1件につき1,000円なので、土地・建物それぞれ1件ずつと想定すると、抵当権を抹消するのに2,000円かかります。

マンションの場合には土地と建物は1つずつと判断されるため、2,000円の登録免許税が必要です。

ただし、建物が複数の土地の上に建っていれば、複数分の登録免許税が必要なので注意しましょう。

事前調査費用とは、抵当権を抹消したい土地・建物の登記に関しての内容を調べるために必要な費用です。基本的には、登記簿謄本を取得することで上記の内容を調べます。具体的な料金は以下の通りです。

【事前調査費用の料金】

| 取得方法 | 金額 |

|---|---|

| 書面請求 | 600円 |

| オンライン請求・送付 | 500円 |

| オンライン請求・窓口交付 | 400円 |

抵当権抹消確認費用とは、抵当権抹消後、実際に抵当権が抹消されているかを確認するための費用です。事前調査費用と同じく、登記簿謄本を取得することで調査をおこないます。費用も事前調査と同じで以下の通りです。

【抵当権抹消確認費用の料金】

| 取得方法 | 金額 |

|---|---|

| 書面請求 | 600円 |

| オンライン請求・送付 | 500円 |

| オンライン請求・窓口交付 | 400円 |

抵当権は住宅ローンなど金融機関が融資をおこなう際に設定する権利で、返済ができないと金融機関が判断した場合に売却などにより貸したお金に充当できるものです。そのため、住宅ローンが完済すれば抵当権は必要ないため抹消します。

もし、抵当権の抹消を忘れてしまうと次の購入者が見つかりづらくなったり、ローンの変更ができなかったりなどのリスクが発生します。そのような事態にならないためにも、抵当権の抹消をすみやかにおこなうことが必要です。

手続きは複雑ですが、司法書士などに依頼をすれば1万円〜1万5千円ほどで委託できるので、おすすめです。

この記事を読んで、トラブルなくて抵当権抹消の手続きが終わらせるようにしましょう。