-

任意売却の相談におすすめの不動産業者・協会30選|選び方も解...

固定資産税は、所有する土地や家屋といった固定資産にかかる税金で、「課税標準額×標準税率(1.4%)」で計算することができます。

固定資産税の納付時期は年に4回あり、毎年1月1日の時点で所有している固定資産の所有者に対して課税されます。固定資産のある自治体によっては、一括での納付も可能です。

また、固定資産には大きく「土地・家屋」と「償却資産」の2種類に分けられます。それぞれの資産で課税対象となる要件をまとめたので、参考にしてください。

| 固定資産の種類 | 要件 |

|---|---|

| 土地・家屋 | 毎年1月1日の時点で固定資産課税台帳に登録されている者に対して課税されます。課税対象の固定資産は固定資産課税台帳で管理されているので申告の必要はありません。 |

| 償却資産 | 償却資産は、土地や家屋以外の「事業の用に供することができる資産」です。具体例を挙げると事務所や工場にある機器やパソコンがこれに該当します。 |

固定資産税には、特例・減額措置が存在します。具体的には、以下の2つです。

【固定資産税に関する特例・減額措置】

特例・減額措置を利用すると支払う税金を軽減できるので、しっかりと確認しておきましょう。

住宅用地の特例は、自宅やアパート等の居住用の敷地として利用する土地に適用される特例です。1月1日の時点で居住用住宅として利用している建物敷地に該当すると、下記の特例措置を受けられます。

| 土地の種類 | 固定資産税の課税標準額 | 都市計画税の課税標準額 |

|---|---|---|

| 小規模住宅用地 (住宅用地で200平米以下の部分) |

評価額の6分の1 | 評価額の3分の1 |

| 一般住宅用地 (住宅用地で200平米超の部分) |

評価額の3分の1 | 評価額の3分の2 |

新築住宅の減額措置は、2026年3月31日までに新築住宅や新築マンションを購入した方を対象に税額が減額される措置です。利用できる住宅の要件をまとめたのでご覧ください。

| 住宅の種類 | 要件 |

|---|---|

| 一戸建て住宅 | 床面積:50平米以上280平米以下 |

| 住宅に店舗などが含まれている併用住宅 | 居住部分の床面積:50平米以上280平米以下 居住部分の割合が建物全体の2分の1以上あること |

| アパートなどの共同住宅(賃貸住宅) | 床面積:40平米以上280平米以下 |

| 分譲マンションなどの区画所有住宅 | 専用部分の床面積+共有部分の床面積を持分であん分した面積:50平米以上280平米以下 |

それぞれの住宅における軽減措置の内容は、以下の通りです。

| 建物の種類 | 減額内容 |

|---|---|

| 一戸建住宅 | 3年にわたり2分の1に減額 |

| マンションなど3階以上の中高層耐火住宅 | 5年にわたり2分の1に減額 |

具体例を挙げると、120平米で評価額が800万円の一戸建住宅の場合、通常の固定資産税は標準課税(800万円)×標準税率(1.4%)=11万2,000円となります。しかし、新築住宅の減額措置を利用すれば、3年間は5万6,000円です。

新築住宅の減額措置で減額されるのは固定資産税のみで、都市計画税の減額は原則ないので注意しましょう。

続いて、固定資産税を計算する前の準備についてみていきましょう。固定資産税を計算するためには、下記の情報が必要です。

【固定資産税を計算するのに必要な情報】

それぞれの額の調べ方を解説していきます。

固定資産税評価額は、4~5月頃に自治体から届く納税通知書に添付されている「課税明細書」で確認できます。納税通知書が見当たらない場合には、土地や家屋のある自治体の役所から「固定資産評価証明書」を取り寄せましょう。

課税明細書で調べる場合、固定資産税評価額は「価格」の欄に記載されています。

関連記事:【完全ガイド】固定資産税評価額とは?計算方法や抑える方法まで優しく解説!

課税標準額は、住民税や固定資産税などの税額を計算する際の基礎となる金額のことです。

手元に固定資産税の課税明細書がある場合、「課税標準額」の欄があるので確認してみてください。建物の場合は課税標準額と固定資産税評価額は一致しますが、土地は特例措置などが適用される場合、金額は一致しません。

固定資産税の計算方法についてみていきましょう。固定資産税の計算方法は、以下の2つで異なります。

【固定資産の種類】

それぞれに課税される固定資産税の計算方法を詳しく解説していきます。

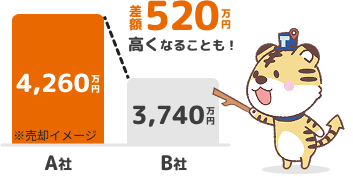

※実際の売却活動では、不動産会社ごとに提示される査定額や提案内容に差があります。

土地・家屋の固定資産税を計算する際には、下記の計算式を使用します。

【土地・家屋の固定資産税の計算方法】

固定資産税=課税標準額×標準税率(1.4%)

宅地用の家屋や新築物件である場合は、条件によって軽減措置を受けられるケースがあります。

償却資産の固定資産税の計算方法は、下記の通りです。

【償却資産の固定資産税の計算方法】

固定資産税=課税標準額(1,000円未満切り捨て)×税率

税率は一般的に1.4%としている市区町村が大半ですが、一部で1.6%としているケースもあるので事前に確認しておきましょう。

償却資産を正しく計算するためには、課税標準額の計算が正確であることが求められます。下記に基本的な課税標準額の計算方法をまとめたので、確認しておきましょう。

【課税標準額の計算方法】

初年度・・・評価額=取得価額×(1-減価率×2分の1)

2年目以降・・・評価額=前年度評価額×(1-減価率)

上記の計算式から評価額を割り出し、資産が所在する地域ごとに合算した額である決定価格を算出しましょう。決定価格の1,000円未満を切り捨てた額が課税標準額になります。

それでは実際に固定資産税の計算シミュレーションをおこなっていきます。この項では、下記の5つのパターンに分けて固定資産税を計算していくので、ぜひ参考にしてください。

【パターンごとの固定資産税の計算シミュレーション】

はじめに、新築マンションの固定資産税をシミュレーションしていきます。土地と建物の評価額を以下のように設定し、シミュレーションをおこなっていきます。

【新築マンションの評価額】

マンションの場合、住宅用地としての軽減措置が受けられるので、評価額が6分の1となります。つまり、軽減措置を適用した新築マンションの課税標準額は、以下の通りになります。

【新築マンションの課税標準額】

上記で算出された課税標準額に標準税率1.4を乗ずると、土地の固定資産税は7万円・建物の固定資産税は28万円と計算できます。さらに、新築住宅の減額措置により、5年間は建物の固定資産税が2分の1になります。

よって新築マンションの固定資産税は、以下の通りです。

【新築マンションの固定資産税】

中古マンションのシミュレーションも、基本的な考え方は新築マンションと変わりません。土地と建物の評価額を以下に設定し、シミュレーションをおこなっていきましょう。

【中古マンションの評価額】

中古マンションの場合にも、住宅用地としての軽減措置により評価額は6分の1となります。しかし、建物は新築ではないので新築住宅の減額措置は受けられません。このデータをもとに課税標準額を計算していきましょう。

【中古マンションの課税標準額】

上記で算出した課税標準額に標準税率1.4%を乗じていきます。すると、土地の固定資産税は約333万円×1.4%=約4万6,000円・建物の固定資産税は1,000万円×1.4%=14万円です。

【中古マンションの固定資産税】

新築戸建ての固定資産税の計算方法は、新築マンションと同様です。

【新築戸建ての評価額】

住宅用地の軽減措置として土地の評価額が6分の1になります。軽減措置を適用した新築戸建ての課税標準額は、以下の通りになります。

【新築戸建ての課税標準額】

また、建物は新築住宅の減額措置として3年間は固定資産税が2分の1になります。

では、上記の情報をもとに、固定資産税のシミュレーションをおこなっていきましょう。

【新築戸建ての固定資産税】

上記の計算式からもわかるように、土地の固定資産税評価額が6,000万円・建物の固定資産税評価額が1,000万円の固定資産税は、土地部分が14万円・建物部分が7万円となります。

中古戸建ての場合、基本的な考え方は中古マンションと同様です。新築住宅の減額措置は受けられませんが住宅用地としての軽減措置は受けられます。

では、下記の中古戸建ての固定資産税を求めていきましょう。

【中古戸建ての評価額】

住宅用地としての軽減措置により、土地の評価額は6分の1となります。軽減措置を適用した中古戸建ての課税標準額は、以下の通りになります。

【中古戸建ての課税標準額】

【中古戸建ての固定資産税】

つまり、土地の固定資産税評価額2,000万円・建物の固定資産税評価額が500万円の中古戸建ての場合、毎年合計11万6,000円の固定資産税を支払わなくてはなりません。

最後に土地のみの固定資産税をシミュレーションしていきましょう。土地のみの場合、住宅用地としての軽減措置が受けられないので、土地の固定資産税評価額がそのまま課税標準額となります。

そのため土地の固定資産税評価額が5,000万円である場合には、課税標準額5,000万円×標準税率1.4%=70万円もの固定資産税を毎年納めなくてはなりません。

この結果からもわかるように固定資産税を節税したいのであれば、土地として所有するよりも住宅用地として活用しておくことをおすすめします。

固定資産税の計算方法は決して難しいものではありません。しかし、下記のような注意点もあるので、あらかじめ確認しておきましょう。

【固定資産税の計算シミュレーションの注意点】

それぞれ詳しく解説していきます。

1点目に挙げられる注意点は、固定資産税を計算する際に土地と建物を別で考えることです。土地と建物の固定資産税の計算方法はほとんど同じですが、建物は経年劣化によって資産価値が減少するのに対して、土地には経年劣化の概念がありません。

このため、固定資産税をより正確に計算するためには土地と建物を別に考える必要があります

しかし土地の価値も常に一定ではありません。土地の価値は地価の変動により変化していくため、3年に一度の頻度で評価額が見直されることを覚えておきましょう。

住宅用地では固定資産税の軽減措置(住宅用地の特例)が適用され、土地のみの場合よりも節税になります。しかし、「特定空き家」と呼ばれる空き家では軽減措置が適用されないので注意しましょう。

下記に、特定空き家に認定されやすい空き家の特徴をまとめたので、ぜひ参考にしてください。

【特定空き家に認定されやすい空き家の特徴】

上記に該当すると特定空き家として認定されて軽減措置は適用されません。その結果、特例が適用された場合と比べて、固定資産税の支払額が最大で6倍になるので注意しましょう。

最後に挙げられる注意点は、過払い金に関することです。固定資産税の納付額は人為的なミスなどにより、実際の納付額よりも高くなってしまうことがあります。

固定資産税の払い過ぎに気づいたら、納税通知書が届いた日の翌日から3か月以内に役所に問い合わせましょう。審査請求を依頼して誤りが明らかになれば正しい金額に修正した納付書を再送付してもらえます。

すでに支払ってしまった場合には、役所に対して過払い金の還付依頼をしてください。

最後に固定資産税の支払い方法について解説します。固定資産税は、下記の方法で支払いが可能です。

【固定資産税の支払い方法】

口座振替を利用するためには納付書に添付されている口座振替の申込書に必要事項を記載し、金融機関にて申込をする必要があります。一度申込をおこなえば、以降は自動で固定資産税を引き落としてくれるので、払い忘れがなく安心です。

また、すべての自治体が対応しているわけではありませんが、昨今ではクレジットカードやペイジー、電子マネーでの支払いも可能です。

当記事では、固定資産税の計算シミュレーションについてまとめてきました。固定資産税の計算方法は、決して難しいものではありません。固定資産に応じた特例や減額措置を知っておけば、誰でも正しく固定資産税をシミュレーションできます。

しかし一方で軽減税率が適用されない空き家など、いくつかの注意点にも気をつける必要があることも覚えておきましょう。

当記事を参考に、固定資産税の計算シミュレーションをおこなってみてください。