-

所有権移転登記費用の内訳と目安を解説|節約する方法やよくある...

せっかくマイホームを手に入れたものの、「思い描いていた暮らしと違う」と後悔する人は少なくありません。

その原因は、立地や周辺環境、建物や間取り、経済的な負担、業者選びの失敗やライフスタイルの変化など、さまざまです。

「引っ越したい」と思ったときには、売却・賃貸・リフォームの選択肢が考えられます。

ただし、それぞれにメリット・デメリットがあるため、自分の状況に合った最適な解決策を選ぶことが重要です。

この記事では、マイホーム購入で後悔する主な理由や、引っ越しを検討する際の注意点、失敗を防ぐための具体的な対策までを、まとめて解説します。

マイホーム購入後に「引っ越したい」と考える理由は主に以下の8つです。

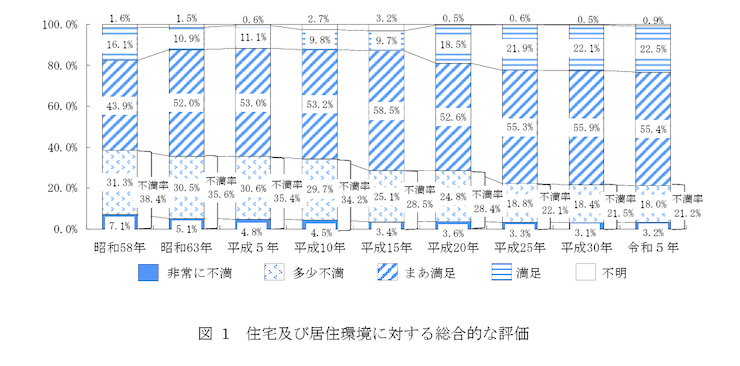

マイホームを購入した後で「こんなはずじゃなかった」と後悔する人は、決して少なくありません。国土交通省の「令和5年住生活総合調査」でも、約20%の人が持ち家に対して何らかの不満を持っていることがわかっています。

(引用元:住宅:令和5年住生活総合調査 – 国土交通省)

まずは、後悔につながりやすい8つの理由をくわしく解説します。

参考:もっと家事を楽に!効率化のアイデアと時短家電|HOW TO MARRY

自分たちのライフスタイルに合った立地や環境を選んだはずが、実際に住み始めてから「生活パターンに合わなかった」と感じるケースは少なくありません。

たとえば、子育て中の家庭が学校や公園から遠い場所を選んでしまい、送り迎えや通学が大変になってしまうことがあります。

通勤・通学の時間、買い物や医療機関といった周辺施設の利便性、地域の治安は、日々の生活の質を大きく左右する要素です 。実際の生活を具体的にシミュレーションしないと、後悔につながる場合があります。

住み始めてから発覚する問題として、近隣住民との関係性の悩みもあります。

たとえば、隣家からの生活音や夜間の騒音、ゴミ出しのマナー、自治会活動の負担、駐車トラブルなど、日々の暮らしの中で小さなストレスが積み重なっていく場合があります。

こうした人間関係のトラブルは、物件探しの段階で完全に予測するのが難しいものです。一度こじれてしまうと根本的な解決が困難となるケースも多く、引っ越し以外に抜本的な改善策がない場合もあります。

ただし、引っ越しとなると、今の物件を手放さなければいけません。これ以上の精神的・金額的損失を避けるためにも、一括査定などを活用し「最も高く売ってくれる不動産会社」を選び抜くことが重要です。

日々の暮らしの中で「こうだったら良かったのに」と感じやすいのが、間取りや設備に関する不満です。

実際に生活を始めると、収納スペースが足りなかったり、家事動線が悪くて効率が落ちたり、日当たりや採光が期待よりも弱かったりと、細かな不満が積もりやすくなります。

たとえば、

などは、購入前のシミュレーション不足が後悔につながる典型パターンです。

住み始めてから、住宅の品質や施工に関する不満が明らかになることもあります。

ハウスメーカーや工務店による施工ミスや断熱性能の不足、雨漏りや結露、カビの発生など、中古住宅では想定外の老朽化や修繕費用がかさむ事例も少なくありません。

建物の品質に関する問題は、発見から1年以内であれば、売主や業者に対して修理や代金減額、損害賠償、契約解除の請求が可能です。売主は、引き渡した目的物が契約の内容に適合しないことを買主が知った時から1年以内に通知した場合に限り、契約不適合責任を負うこととなっています。(民法第566条)

ただし、売主が個人である物件を購入した場合、契約不適合責任の期間は、一般的に引き渡しから3か月以内に限定される点には注意が必要です。

住宅ローンの返済や各種税金などの経済的な負担も、マイホーム購入後の後悔につながる場合があります。

ローンの返済計画を立てた際には問題ないと思っていても、金利の上昇や収入の変動によって月々の負担が重く感じられるようになることも少なくありません。

また、マイホーム購入後は、固定資産税や都市計画税、修繕費や光熱費など、ローン以外にも継続的な出費が発生します。

国土交通省の「住宅市場動向調査」では、「住宅ローンの返済に非常に負担感がある」と「少し負担感がある」の合計が全国で66.3%、三大都市圏で63.3%となっています。なお、注文住宅の年間返済額は全国平均で約144万円、中古住宅では約106万円です。

| 住宅種別 | 全国 | 三大都市圏 | 首都圏 | 中京圏 | 近畿圏 |

|---|---|---|---|---|---|

| 注文住宅 | 144.8万円 | 154.9万円 | 166.9万円 | 150.8万円 | 148.0万円 |

| 分譲住宅 | ― | 129.7万円 | 135.7万円 | 120.4万円 | 123.0万円 |

| 既存(中古)住宅 | 106.5万円 | 111.5万円 | 118.3万円 | 97.0万円 | 103.8万円 |

定期的な修繕や設備交換は、戸建てもマンションも避けて通れません。

たとえば、10年〜15年周期で行われる外壁や屋根の塗装・補修には、100万円単位の費用がかかることも珍しくありません。

また、給湯器やエアコン、キッチン、浴室といった住宅設備の交換も、10年〜20年ごとに行うのが一般的です。マンションであれば大規模修繕が数十年単位で発生します。

こうした将来発生する修繕費用を具体的に計算せず、購入時の物件価格だけで判断してしまうと、後になって想定外の出費に頭を悩ませることになるのです。

修繕費用が嵩む、これだと家計を圧迫しすぎるという方は、マイホームを売却して家計にあった賃貸に引っ越す、新たな物件に住み替えするといった解決策が考えられます。

ハウスメーカーや工務店、不動産仲介会社の選定でも、ミスマッチが起こると不満が残りやすくなるので注意が必要です。

たとえば、物件の良い点ばかりを強調し、デメリットやリスクについて十分な説明をしない不誠実な担当者に出会ってしまうことがあります。

また、契約後のアフターサービスがおろそかで、不具合が見つかっても迅速に対応してくれない業者もいます。

業者選びでは、実績や口コミ、担当者の専門性などを総合的に判断することが大切です。

長く暮らすうちに、家族の成長や転勤、離婚や親の介護など、購入時には予想できなかったライフイベントが起きることがあります。

たとえば、子どもが生まれて家が手狭になったり、転勤で通勤時間が大幅に伸びたりといったライフスタイルの変化は、誰にでも起こりうるものです。

購入時には完璧だと思えたマイホームが現在の暮らしに合わなくなり、引っ越したいと考える人は少なくありません。

マイホームを手放して引っ越しを検討する場合、2つの注意点を事前に押さえておきましょう。

これらは想像以上に大きな負担となるため、事前に細かく確認し、計画を立てて進めることが失敗を防ぐコツです。

引っ越しの検討にあたって、まず確認すべきは「現在の住宅ローン残高」です。

一般的に住宅ローンが残ったままでは家を売却できません。金融機関は、物件に「抵当権」を設定しており、抵当権を抹消するにはローンを全額返済する必要があるからです。

仮に売却価格が住宅ローン残高を下回る「オーバーローン」の状態になっている場合、自己資金で差額を補填しないといけません。自己資金で差額を埋められないときは「住み替えローン」や「任意売却」といった手段を検討することになります。

住み替えローンと任意売却のメリット・デメリット】

| 手段 | メリット | デメリット |

|---|---|---|

| 住み替えローン | ・自己資金が少なくても住み替えが可能になる

・信用情報に傷がつかない ・売却と新居の購入をスムーズに進めやすい |

・借入額が大きくなり、毎月の返済負担が増える・金利が通常の住宅ローンより高くなる傾向がある

・審査が厳しい(年収、勤務先、勤続年数などが重視される) ・売却と購入の決済を同日に行う必要があるなど、スケジュール調整が難しい ・取り扱っている金融機関が限られる |

| 任意売却 | ・市場価格に近い価格で売却できる可能性があり、競売より高く売れることがある・残ったローン(残債)の返済方法を債権者と交渉できる

・引っ越し費用などを売却代金から捻出できる場合がある |

・指定信用情報機関に事故情報が登録される(いわゆるブラックリストに載る)・売却後も残ったローンの返済義務は続く

・債権者の同意が必要で、交渉が必須となる ・連帯保証人に迷惑がかかる可能性がある ・売却できる期間が限られている |

まずはローン残高を正確に把握し、不動産会社に査定を依頼して売却価格の目安を知ることが、引っ越しを検討するための第一歩となります。

住み替えにかかる期間は、スムーズに進んだ場合でも半年から1年程度を想定しておきましょう。

進め方としては「売却先行型」と「購入先行型」があり、それぞれメリット・デメリットが異なります。

売却先行の場合は、資金計画が立てやすい反面、次の住まいが見つからず仮住まいが必要になるリスクもあります。

住み替えには「売却」と「購入」それぞれで諸費用が発生します。これらの費用を事前に把握しておかないと、資金計画が大きく狂ってしまう可能性があります。

| 売却にかかる主な費用 | 購入にかかる主な費用 |

|---|---|

|

|

「売却」や「購入」にかかる費用の総額は、数十万円から数百万円に上ることも珍しくありません。

また、書類のやり取りや日程調整など煩雑な手続きが多いため、信頼できる不動産会社や金融機関を選ぶことが重要です。

マイホーム購入後に住み替えや引っ越しを決断した場合、「売却」「賃貸に出す」「リフォームして住み続ける」の3つの方法が代表的です。

ただし、それぞれにメリットやデメリットがあり、解決できる問題も異なります。

引っ越したいと考えた原因を今一度整理し、自分の状況に合った解決策を選択しましょう。

| 売却 | 賃貸に出す | リフォームして住み続ける | |

|---|---|---|---|

| 立地・近隣問題 | ◎(根本的に解決) | △(自分は離れられるが問題自体は残る) | ×(解決不可) |

| 建物・間取り問題 | ◎(新居で解決) | ◎(新居で解決) | ◎(直接解決) |

| 経済的な負担の問題 | ◯(ローン返済と維持費から解放) | △(家賃収入とローン・経費のバランス次第) | ◯(ローン返済は続くが、光熱費削減の可能性) |

| 主なリスク | 売却損・売却に時間がかかる | 空室・滞納が起きる可能性がある | リフォーム費用と時間がかかる |

家を売却して新しい住まいに引っ越す方法は、問題を根本から解決できる最も直接的な選択肢です。

特に、近隣トラブルや周辺環境への不満といった、リフォームなどではどうにもならない問題を抱えている場合、売却は唯一の根本策といえるでしょう。

すべての問題をリセットし、心機一転新しい生活をスタートできるのが最大のメリットです。

ただし、売却には仲介手数料や各種税金、住宅ローン残債の精算など多額の費用がかかります。さらに、購入から間もないタイミングで売却すると、購入時の価格を下回る金額でしか売れず、売却損が発生するリスクもあります。

自宅を賃貸物件として貸し出し、家賃収入で住宅ローンを返済しながら別の住まいに移る方法もあります。

| メリット | デメリット |

|---|---|

| ・マイホームを資産として保持し続けられる・家賃収入を新居の住宅ローン返済に充てられる

・将来的に再び居住する可能性がある場合の一時的な解決策になる ・不動産市況が悪い時に、売却タイミングを待つことができる |

・入居者募集や管理の手間がかかる・家賃滞納や空室のリスクがある

・設備の修繕など、大家としての費用負担や対応が発生する ・自宅に住宅ローンが残っている場合、原則として賃貸に出すことが認められていない(金融機関への確認と承諾が必須) |

メリットは、マイホームを資産として保持し続けながら、家賃収入を得られる点です。家賃収入を新居の住宅ローン返済に充てることができれば、経済的な負担を軽減できます。

将来的にまたその家に戻る可能性がある場合や、不動産市況が悪く、今は売り時ではないと判断したときの一時的な解決策としても有効です。

ただし、入居者の募集や家賃滞納、設備の修繕対応など、大家としての手間やリスクも生じます。さらに、一般的な住宅ローンでは転勤などの正当な理由がなければ賃貸に出すことができない場合が多いため、事前に金融機関への確認が必要です。

間取りの使い勝手の悪さや設備の古さなど、建物自体に関する不満が後悔の主な原因であるならば、住み替えではなく、リフォームで解決する選択肢もあります。

大規模な間取り変更から、キッチンや浴室といった水回り設備の刷新、壁紙の張り替えまで、リフォームで解決できる問題はさまざまです。

住み慣れた地域を離れる必要がなく、引っ越しに伴う手間や費用、子供の転校などを避けられるのがメリットですが、多額の費用がかかることも珍しくありません。

また、立地や日当たり、近隣環境といった外部の要因に関する悩みは解決しない可能性が高いということも理解しておく必要があります。

マイホームの購入で後悔しないためには、購入前の事前調査と計画的な準備が重要です。

後悔を防ぐためには、「夢のマイホーム」という感情的な憧れを一度脇に置き、冷静かつ多角的な視点から、人生における最も大きな買い物の一つである住宅購入という決断に臨んでください。

この章では、これから家を買う人が後悔しないために、購入前に必ず確認すべきチェックリストを紹介します。以下の項目を一つひとつ確認し、懸念点があったりNGが多かったりする物件は、候補から外すことも検討しましょう。

マイホーム購入後の後悔は、誰にでも起こりうる問題です。しかし、原因や対策、注意点を理解し冷静に対処すれば、失敗を次の成功へとつなげられます。

立地や人間関係が原因であれば「売却」、建物自体が原因であれば「リフォーム」というように、問題の根本に合わせた対処法を検討しましょう。

もし住み替えを決断するなら、住宅ローンの残債や諸費用なども事前に確認してください。

この記事で得た知識を元に、まずは信頼できる不動産会社や専門家に相談することから始めてみてはいかがでしょうか。