-

不動産の担当者を変えたい時はどうすべき?変更方法や判断基準を...

現在住んでいる家の住宅ローンが残っている状態で、新居を購入できるのか不安に感じている方も多いでしょう。そのようなときに利用できるのがダブルローンです。

本記事では、ダブルローンの概要とメリット、デメリットを解説します。最後まで読んでいただければ、ダブルローンがご自身に適しているかがわかり、買い替え時の資金計画を立てられるでしょう。

ダブルローンとは、同時に2つの住宅ローンを利用する方法を指します。現在住んでいる家のローンを返済しながら、新居を購入するために新しく住宅ローンを組み、2つのローンを同時に返済する状態のことをいいます。

ダブルローンと似たものに「住み替えローン」があるため、それぞれの違いを解説します。

ダブルローンと同様に買い替え時に使われるローンとして、住み替え(買い替え)ローンがあります。住み替えローンとは、現在住んでいる家を売却しても住宅ローンを完済できない場合に、残債と新居の購入費用をまとめて借り入れできる金融商品です。

金融機関によっては新居の物件価格だけでなく、仲介手数料や税金などの諸費用も住み替えローンに含めることができます。

住み替えローンのメリットは、ダブルローンに比べるとローンの返済が二重にならず、毎月の返済負担を抑えられる点です。

ただし、一般的な住宅ローンよりは金利が高めに設定されることが多く、総返済額が大きくなる点に注意が必要です。

買い替え時にダブルローンを利用するメリットは、以下の2点です。

本章では、それぞれのメリットを解説します。

ダブルローンを利用すると、現在住んでいる家の売却タイミングを気にせずに、新居の買い替えが可能です。一般的な買い替えの場合、現在住んでいる家の住宅ローンを完済し、売却してから新しい物件を探しますが、住み替えローンを使うことで、売却の状況に左右されずに済むためです。

先に自宅の売却をおこなう場合、なかなか買主が現れず、買い替えのスケジュールがずれてしまうケースも少なくありません。また、現在住んでいる家の売却益を新居の購入費用に充てる場合、理想の物件を見つけても売却が完了しなければ購入できません。

しかし、ダブルローンを利用することで売却資金を元手にせず、新居を購入できます。売却のタイミングが合わず、早く売るために相場より安く売り出すこともなくなるでしょう。売却タイミングに追われることがなくなるため、理想の住まい探しを妥協せずに済みます。

不動産売却の基本的な内容は、以下の記事をご覧ください。

売却タイミングによっては、現在住んでいる家の売却と新しい家の購入のタイミングが合わず、仮住まいが必要となります。仮住まいをする場合、2回引っ越しをしなければならないため、手間と費用がかかります。

引っ越し費用だけでなく、仮住まい先の敷金・礼金などの諸費用、退去時の原状回復にかかる費用も必要です。これらの費用を合計すると、数十万円以上かかることもあるでしょう。

また、旧居の荷物が仮住まい先に収まらない場合、トランクルームなどを借りる費用も必要になります。

ダブルローンを利用することで、現在住んでいる家から新しい家に引っ越せるため、仮住まいにかかる費用を削減できます。

ダブルローンを利用するとメリットも多い一方で、以下のデメリットがあります。

本章では、それぞれのデメリットを紹介します。

ダブルローンは、現在住んでいる家の住宅ローンと新居のローンの支払いが重なるため、毎月の返済額が増えてしまいます。旧居の売却が長引くと、場合によっては、貯蓄を切り崩して返済しなければならないこともあるでしょう。

もし売却がスケジュール通り進まなければ、返済難によって相場より安い価格で売却せざるを得なくなる可能性もあります。

また、金融機関が定めた期間内に売却できなければ、現在住んでいる家の住宅ローンが「フリーローン」に切り替わる可能性があります。

フリーローンの金利は住宅ローンよりも高く、相場は2〜15%前後です。住宅金融支援機構の調査によると、2023年の民間金融機関の住宅ローンの変動金利は年2.475%です。フリーローンの契約条件によっては、住宅ローンの5倍以上の金利を支払わなければなりません。

ダブルローンを検討する場合、売却タイミングが遅れてもローンを返済できる資金計画を立てましょう。

新居を購入する方のなかには、旧居は売らずに賃貸に出そうと考えている方もいるでしょう。しかし、住宅ローン返済中の物件は、賃貸物件として貸し出せません。

住宅ローンは、住む家を購入するためのローンであり、賃貸物件用(投資用)のローンは別に設定されています。もし住宅ローンの残債がある状態で賃貸に出すと、金融機関から契約違反としてローンの一括払いを求められる可能性があります。

ただし、以下のようなやむを得ない事情で賃貸に出す場合は、金融機関から特別に許可が下りることがあります。

もし賃貸物件として住宅ローン返済中の家を活用したい場合は、ローンを借りた金融機関に相談しましょう。

住宅ローン控除(住宅借入金等特別控除)とは、住宅ローンを利用して住宅を購入した場合に適用される制度です。年末の住宅ローン残高に応じて、所得税(一部翌年の住民税)から控除される仕組みです。

買い替えの場合、旧居の住宅ローン控除が適用されないため、住宅ローン控除は新居のみ対象となります。住宅ローン控除は住んでいる家のローンに対して適用されるためです。

旧居の住宅ローン適用期間中でも、新居に引っ越した時点で適用対象外となります。

なお、住宅ローンが適用される年数や控除の対象となるローン残高は、住宅の種類や居住する年によって異なります。

| 新築・既存等 | 住宅の種類 | 借入可能額 | 控除期間 | |

|---|---|---|---|---|

| 令和4・5年入居 | 令和6・7年入居 | |||

|

|

5,000万円 | 4,500万円 | 13年間 |

| ZEH水準省エネ住宅 | 4,500万円 | 3,500万円 | ||

| 省エネ基準適合住宅 | 4,000万円 | 3,000万円 | ||

| その他の住宅 | 3,000万円 | 0円 | ||

| 既存住宅 |

|

3,000万円 | 10年間 | |

| その他の住宅 | 2,000万円 | |||

買取再販住宅とは、不動産会社が中古住宅を買い取って、リフォームまたはリノベーションをして再販売する住宅のことです。

居住タイミングや住宅の性能によって住宅ローン控除の金額や適用期間が異なるため、どのくらい減税が受けられるのか確認しましょう。

参照元:国土交通省 | 住宅ローン減税

ダブルローンを利用できる条件は、以下のとおりです。

それぞれの条件を見ていきましょう。

住宅ローンを借りる場合と同様に、ダブルローンを返済できる資金力があるかが重要な条件です。ダブルローンは支払い額が大きく、返済能力が求められるためです。

住宅ローンの返済能力は、年収に占める年間返済額の割合である「返済負担率」の条件をクリアしなければなりません。

例えば、フラット35の返済負担率は以下のとおりです。

| 年収 | 返済負担率 |

|---|---|

| 400万円未満 | 30%以下 |

| 400万円以上 | 35%以下 |

参照元:住宅金融支援機構 | 借換融資のご利用条件:長期固定金利住宅ローン

以下の条件で、返済負担率のシミュレーションをします。

返済負担率:600万円×35%=210万円

毎月の返済可能額:210万円÷12ヵ月=17.5万円

新しく借りるローンの毎月の返済可能額:17.5万円-9万円=8.5万円

毎月の返済額を8.5万円に収める場合、金利0.5%で借りられるのは約3,270万円です。金利の計算は複雑であるため、金融機関のシミュレーションサイトなどで確認しましょう ※実際の売却活動では、不動産会社ごとに提示される査定額や提案内容に差があります。

こんな悩み、抱えていませんか?

こうした悩みがある場合は、手軽に試せる不動産一括査定がおすすめです。

今の家がいくらで売れるか不安で、新しい住まい探しに踏み切れない

税金や名義変更の手続きも含め、何から始めればいいのか分からない

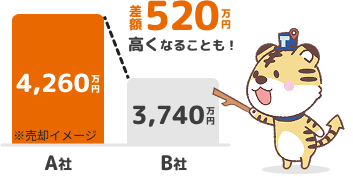

会社によって売却額が数百万円変わると聞き、選び方で損をしないか心配

簡単な質問に答えるだけで最大6社があなたの物件価値をしっかり査定します。その中から「信頼できる一社」を見つけて理想的な不動産売却を実現させましょう。

ダブルローンを組むには、審査項目をクリアしなければなりません。前章で解説した返済能力のほかに、以下のような条件を満たす必要があります。

一般的な住宅ローンに比べると返済金額が大きくなるため、審査が厳しくなる傾向があります。審査の条件は金融機関によって異なるため、利用を検討している際はあらかじめ確認しましょう。

ダブルローンを利用する流れは、以下のとおりです。

ダブルローンを利用する際は、現在住宅ローンを利用している金融機関に許可を得なければなりません。自ら金融機関に問い合わせるか、不動産会社を通して確認しましょう。

また、ダブルローンを利用するときは、買い替えをサポートしてくれる不動産会社を探しましょう。ダブルローンを組める金融機関は、数が少なく自力で見つからない可能性もあるためです。不動産会社からも紹介を受けながら、条件の良い金融機関を探しましょう。

なお、ダブルローンの本審査は1〜3週間かかり、信用情報や健康状態もチェックされます。

ダブルローンと住み替えローンを選ぶ際は、以下のメリット・デメリットを把握したうえで検討しましょう。

| メリット | デメリット | |

|---|---|---|

| ダブルローン |

|

|

| 住み替えローン |

|

|

上記のメリット・デメリットをもとにおすすめの人を解説します。

ダブルローンは、以下の人におすすめです。

【ダブルローンがおすすめの人】

理想の物件に確実に住みたい人は、ダブルローンを利用するのがおすすめです。通常の流れだと、現在住んでいる家を売却している最中に、希望物件を他の人に購入されてしまう可能性があるためです。

ダブルローンを利用することで、このような機会損失を防げます。

なお、ダブルローンはローンの二重払いになるため、返済負担が大きくなります。資金が潤沢な方でなければ、ダブルローンを検討するのは難しいでしょう。

住み替えローンは、以下の人におすすめです。

【住み替えローンがおすすめの人】

子どもの進学費用の支払いや、車の買い替えをする予定がある場合など、大きな出費が控えている人は住み替えローンがおすすめです。ダブルローンでは、2つのローンを返済する期間があり、返済金額によっては貯蓄を切り崩す必要が生じるためです。

一方、住み替えローンであればダブルローンよりは返済負担を抑えられます。

ダブルローンを利用することで、売却のタイミングや仮住まいを気にする必要がありません。しかし、ローンの返済額が大きくなり、旧居を賃貸に出せないデメリットがあります。

買い替えの際に利用できるローンは、ダブルローンの他に住み替えローンがあります。住み替えローンは、ダブルローンに比べると借入額が少なくなるため、毎月の返済負担は軽くなります。ただし、通常の住宅ローンよりも金利が高く設定されている点に注意が必要です。

ダブルローンや住み替えローンのメリット・デメリットを踏まえて、今後の資金計画を立てましょう。