-

所有権移転登記費用の内訳と目安を解説|節約する方法やよくある...

自分の持ち家を購入する際には多くの方が住宅ローンを利用しますが、その負担額を軽くしてくれるのが「住宅ローン控除」です。

制度の内容は頻繁に改正されており、2026年(令和8年)1月現在、以前とは大きくルールが変わっています。控除の申請をする前に、最新の「申請条件」や「省エネ性能のルール」を知っておきましょう。

住宅ローン控除とは、正式には「住宅借入金等特別控除」と呼ばれ、「住宅ローン減税」と呼ばれることもあります。

この制度を活用すると、住宅ローンを利用して不動産を購入した際に、「12月31日時点での住宅ローン残高の0.7%相当額」が、所得税から控除されます。(かつては控除率が1%でしたが、現在は0.7%となっています。 その代わり、控除期間は新築住宅や一部の中古住宅で原則13年間となっており、長期にわたって節税効果を受けられる仕組みになっています。)

また、所得税から引き切れない場合は、翌年の住民税からも控除されますが、その上限は「前年課税総所得金額等の5%(最大9万7,500円)」までとなります。

【2026年入居版 住宅ローン控除早見表】

借入限度額(控除対象となるローンの上限)は、住宅の省エネ性能や世帯属性(子育て世帯か否か)によって大きく異なります。

▼新築住宅・買取再販住宅(2026年入居の場合)

| 住宅の種類 | 控除期間 | 借入限度額(一般世帯) | 借入限度額(子育て・若者夫婦世帯) |

|---|---|---|---|

| 長期優良・低炭素住宅 | 13年間 | 4,500万円 | 5,000万円 |

| ZEH水準省エネ住宅 | 13年間 | 3,500万円 | 4,500万円 |

| 省エネ基準適合住宅 | 13年間 | 3,000万円 | 4,000万円 |

| その他の住宅(省エネ基準未達) | 対象外 (0円) | 0円 | 0円 |

| 住宅の種類 | 控除期間 | 借入限度額 |

|---|---|---|

| 長期優良・低炭素・ZEH水準・省エネ基準適合 | 13年間 (※) | 3,000万円 |

| その他の住宅 | 10年間 | 2,000万円 |

※2026年度税制改正により、一定の省エネ性能を有する中古住宅についても控除期間が10年から13年へと延長される拡充措置がとられています。

住宅ローンの控除を受けるためには、以下の条件をすべて満たす必要があります。

【住宅ローン控除の条件】

これらの条件は適宜変更になる可能性があるため、最新情報は必ず国税庁のホームページ等で確認しましょう。

住宅ローン控除を受ける最初の年は、必ず確定申告が必要です(会社員であっても1年目は必要です)。2026年1月現在、手続きはデジタル化が進んでおり、スマホやPCからの電子申告が主流になっています。

【住宅ローン控除を受けるための必要書類】

それぞれの必要書類について、詳しく解説していきます。

以前は「確定申告書A」と「確定申告書B」の2種類がありましたが、現在は廃止され、共通の「確定申告書」に一本化されています。会社員の方も個人事業主の方も、同じ様式を使用します。用紙は税務署で入手できますが、現在は国税庁の「確定申告書等作成コーナー」を利用し、スマホやパソコンからe-Tax(電子申告)で送信する方法が主流です。

e-Taxを利用すれば、計算が自動化されるだけでなく、添付書類の一部を省略できるメリットがあります。

(参考:国税庁「e-Tax」、「確定申告書等の様式・手引き等(令和3年分の所得税及び復興特別所得税の確定申告分)」)

源泉徴収票とは、1年間に会社から支払われた給与総額や、納めた所得税額が記載された書類です。配偶者控除や扶養控除など各種控除(生命保険料・社会保険料)が記載されています。会社員の方は、勤務先から配布される原本(または電子データ)の内容を申告書に入力します。e-Taxを利用する場合、スマホのカメラで撮影して自動入力したり、マイナポータル連携でデータを自動取得したりすることが可能です。

源泉徴収票は、年末から年始にかけて勤務先から発行されますが、万が一紛失してしまった場合は勤務先に依頼することで再発行が可能です。

マイナンバーとは、日本に住民票がある人に対して割り振られた1人に1つだけの個人番号です。マイナンバーカード、通知カード、マイナンバーが記載された住民票などの確認書類が必要です。

マイナンバーカードをお持ちでe-Taxを利用する場合、スマホ等でカードを読み取ることで本人確認が完了するため、コピーの提出は不要です。

書面で提出する場合は、本人確認書類(運転免許証など)のコピーの添付が必要となります。

住宅借入金等特別控除額の計算明細書とは、「住宅ローン控除を申請するための根拠となる計算式が記載されている書類」です。

住宅ローンの対象となる家の値段や敷地の広さ・床面積、年末ローン残高など、必要事項が細かく記載されています。この書類を作成するには、計算で使う数字が網羅的に記載されている「売買契約書」や「登記事項証明書」があると便利です。

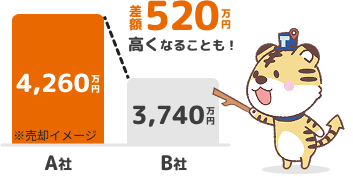

もし、住宅ローンが連帯債務のときは、「(付表)連帯債務がある場合の住宅借入金等の年末残高の計算明細書」の作成と提出も必要になります。居住している地域の税務署で直接入手するか、または郵送で取り寄せる方法のほか、国税庁の「確定申告書等作成コーナー」を使えば、画面の案内に従って数字を入力するだけで自動作成されます。 ※実際の売却活動では、不動産会社ごとに提示される査定額や提案内容に差があります。

こんな悩み、抱えていませんか?

こうした悩みがある場合は、手軽に試せる不動産一括査定がおすすめです。

今の家がいくらで売れるか不安で、新しい住まい探しに踏み切れない

税金や名義変更の手続きも含め、何から始めればいいのか分からない

会社によって売却額が数百万円変わると聞き、選び方で損をしないか心配

簡単な質問に答えるだけで最大6社があなたの物件価値をしっかり査定します。その中から「信頼できる一社」を見つけて理想的な不動産売却を実現させましょう。

住宅取得資金に係る借入金の年末残高等証明書とは、年末時点における住宅ローン残債が記載された書類のことです。

基本的には、毎年10月〜11月頃に、住宅ローンを利用している金融機関から送付されます。(フラット35などの場合は住宅金融支援機構から届きます)。12月末になってもこの証明書が届かないときは、金融機関へ問い合わせが必要です。さらに、複数の金融機関から住宅ローンを利用している場合は、各金融機関の証明書が必要になります。

建物・土地の登記事項証明書は、購入した土地や建物の所有者、面積、建築時期などの情報が記載された公的な書類です。入手方法は、土地を管理している法務局の窓口で取得するか、法務局のホームページからオンライン申請も可能です。

2026年現在は、新築・中古問わず「床面積」や「建築日付」が控除要件の判定に重要となるため、必ず内容を確認しましょう。

建物・土地の売買契約書・請負契約書の写しとは、物件の取得価格や契約日、引き渡し日を確認するための書類です。住宅ローン控除の際の確定申告では、土地を購入して家を建てた場合は「土地の売買契約書」と「建物の工事請負契約書」のコピー、建売住宅や中古住宅の場合は「不動産売買契約書」のコピーを用意します。購入・建築をおこなった際の不動産会社や建築業者から入手できます。

新築住宅・買取再販住宅の場合:

2024年以降に入居する場合、原則として「省エネ基準」への適合が必須となりました。これを証明する「建設住宅性能評価書」または「住宅省エネルギー性能証明書」の写しが必ず必要です(これがないと控除を受けられない場合があります)。

中古住宅の場合:

昭和57年(1982年)1月1日以降に建築された建物であれば、証明書は不要です(新耐震基準適合とみなされます)。それ以前に建築された物件の場合のみ、「耐震基準適合証明書」等が必要となります。

住宅ローン控除の確定申告の手順を解説していきます。具体的には、以下のようなステップです。

【住宅ローン控除の手順】

それぞれについて、詳しく解説していきます。

上記のリストにある書類を揃えます。必要な書類はとても多いので、漏れがないように集めましょう。

書類によっては金融機関や勤務先から取得するものもあるので、時間がかかる可能性があります。特に「省エネ性能の証明書」は引き渡し後に発行依頼すると時間がかかる場合があるため、早めに不動産会社へ確認しましょう。

住宅借入金等特別控除額の計算明細書を確認して、算出された控除額を確定申告書に記入します。記入が終わり次第、8点の書類を揃えて税務署の窓口に提出しましょう。

確定申告が初めての場合や慣れていない人は、必要書類に漏れがあったり、記入方法が間違っていたりすることもあります。もし、不明点や不安があれば、税務署に確認を取るほか、税理士に相談するのも良いでしょう。ただし、確定申告の時期は混み合っていることも多いため、税務署に相談する場合や申告書提出の際は、余裕をもって訪れるようにしてください。

申告内容に問題がなければ、約3週間〜1ヶ月半程度で指定した口座に還付金が振り込まれます。e-Taxを利用すると、書面提出よりも早く還付される傾向があります。

ただし、控除の条件に合致していない場合などは、還付金が振り込まれることはありません。上記の期間を過ぎても振り込みを確認できない場合には、書類にミスがあるか条件に合致していないことがあるため注意が必要です。

2年目以降の住宅ローン控除の手続き方法は、会社員と個人事業主で異なります。具体的に必要になる書類や申告の必要性も異なるため注意が必要です。それぞれ解説していきます。

会社員は、2年目以降、勤務先の年末調整で住宅ローン控除を受けることができます。

この際、税務署発行の『給与所得者の住宅借入金等特別控除申告書兼住宅借入金等特別控除計算明細書』と、金融機関発行の『住宅取得資金に係る借入金の年末残高等証明書のデータ(または書面)』の2種類が必要です。

2022年以降に入居した場合、控除期間は原則13年(または10年)のため、初年度を除いた残り12年分(または9年分)の手続きを年末調整で行います。

書類の届き方には以下のパターンがあります。

なお、金融機関からの『残高証明書』はいずれの場合も毎年10月頃にその年分のみが郵送(または電子提供)されます。」

年末調整をおこなわない個人事業主は、2年目以降も確定申告が必要です。しかし、初年度より確定申告の必要書類が少なくなります。2年目以降の確定申告で提出の必要がある書類は、以下の通りです。

【2年目以降に必要になる書類(個人事業主の場合)】

1年目と比べて申請が比較的楽にはなりますが、忘れないようにしましょう。

住宅ローン控除を受ける際には、以下3つの注意点があります。知らずに手続きを進めると、「控除が受けられない」「数万円損をする」といった事態になりかねません。

【住宅ローン控除の注意点】

それぞれ解説していきます。

現在借入れている住宅ローンを借換えた場合でも、引き続き住宅ローン控除を受けられます。しかし、すべての場合で控除を受けられるわけではありません。以下の要件を満たしている必要があります。

【住宅ローン借換え後も控除を継続するための条件】

この条件が満たせない場合には住宅ローン控除が受けられないので、気をつけましょう。

特に注意が必要なのが、「年末残高の調整計算」です。

借り換えの際、手数料や諸費用を含めて借り入れる(オーバーローン)などして、「新しいローンの借入額」が「借り換え直前の旧ローン残高」よりも増えてしまった場合、その増えた分は住宅ローン控除の対象になりません。

対象となる年末残高は、以下の計算式で減額調整されます。

控除対象額 = 年末残高 × (旧ローン残高 ÷ 新ローン借入額)

「借金が増えたから控除額も増える」わけではないので注意しましょう。また、借り換えによって控除期間(13年など)が延長されることはなく、当初の居住開始年からの期間が継続されます。

住宅ローン控除とふるさと納税は併用可能ですが、「1年目(初年度)」と「2年目以降」で手続きが全く異なります。 ここを間違えると、ふるさと納税の減税が受けられなくなります。

基本的には、1年目に確定申告をしないと住宅ローン控除を利用できません。しかし、万が一確定申告を忘れてしまっても、対象となる年の翌年1月1日から5年以内に還付申告すれば住宅ローン控除を受けられます。そのため、初年度の確定申告が間に合わなかったとしても、そこまで心配する必要はありません。

5年以内に確定申告(還付申告)を行えば、所得税だけでなく、住民税についても遡って控除が適用されます 。ただし、手続きが遅れると一時的に税金を多く払うことになりますし、還付されるまでに数ヶ月かかります。また、住民税の手続きが遅れると保育料の算定などに影響が出る可能性もあります。

確定申告書類をすべて用意しなければいけないのは手間がかかりますし、書類を集めるのも大変かと思いますが、可能な限り期限内(毎年3月15日まで)に申告することをおすすめします。

今回は、2026年最新版の住宅ローン控除の必要書類について解説してきました。

かつてと比べ、「省エネ基準への適合が必須になった」「申告書Aが廃止され共通様式になった」「中古住宅の要件が緩和された(昭和57年以降ならOK)」など、重要な変更点が多数あります。

特に、以下の3点は必ず押さえておきましょう。

住宅ローン控除は、税金の減額といった恩恵を受けることができます。そのためにはさまざまな必要書類の準備が必要です。また、確定申告には毎年決められた期日があるので、その期間内に作業をおこなわなければいけません。滞りなく控除を受けるために、なるべく早くから準備する必要があるでしょう。

住宅ローン控除は、最大で数百万円単位の節税効果がある非常に強力な制度です。

この記事を参考にしながら、最新のルールを正しく理解し、不備なく必要書類の準備を進めて賢くマイホームの負担を減らしましょう。