-

中古マンションの購入で後悔しない!失敗例や見極め方を解説

法律上では、マイホームの売却は「譲渡」と呼びます。譲渡とは、有償無償を問わず、特定の権利や財産などを他人に移転させることです。譲渡(売却)によって利益を得た場合が、譲渡所得です。

譲渡所得が出た場合は、「所得が増えた」と見なされ、所得税・住民税が課税されます。マイホームを売った際、購入時より高く売れた場合は、譲渡所得として確定申告が必要です。

不動産取引では、家を売った場合でも、売却した利益に税金が発生します。大切なマイホームを手放すなら、少しでも高く売って、税金や経費を抑えたいもの。条件を満たしていれば、これらの税金を安くするための特例を利用できます。

【マイホーム売却に活用できる5つの特例】

ここからは、マイホーム売却後の税金負担を減らすための5つの特例について解説します。条件をチェックして、少しでも利益を手元に残しましょう。

マイホーム売却で得られた利益が3,000万円以下の場合に、この特別控除を利用すると、税金は発生しません。売却益(譲渡所得)が上限の3,000万円より多い場合は、3,000万円を超えた部分が課税対象となります。

ただし、3,000万円特別控除が利用できるのは、売却する住宅が「居住用財産」であることが要件です。客観的に生活に利用していた実績が必要で、別荘や、短期間暮らしていただけの仮住まいは「居住用財産」に該当せず、控除は使えません。

この他、譲渡の相手が親族でないことなど、複数の条件があります。

10年以上所有していたマイホームを売却する場合に、「10年超所有軽減税率の特例」を活用します。通常、所有期間が長い不動産の売却ほど、税率が低くなるものです。所有期間が5年以内の短期譲渡所得が最も税率が高く、5年超の長期譲渡所得で安くなります。

<譲渡所得にかかる税率>

| 税金 | 短期譲渡所得 (5年以内) |

長期譲渡所得 (5年超) |

10年超所有軽減税率の特例 |

|---|---|---|---|

| 所得税 | 30% | 15% |

|

| 住民税 | 9% | 5% |

|

譲渡所得6,000万円以下の部分にかかる税金が14.21%(所得税10.21%・住民税4%)、6,000万円を超える部分が20.315%(所得税15.315%・住民税5%)となります。

※令和19年12月31日までは、所得税に復興特別所得税が2.1%上乗せ。

注意点として、10年のカウントは満10年ではありません。「譲渡(売却)した年の1月1日時点での所有期間が10年を超えている」という条件になります。

「マイホームの買換え=家を売却し、新しい住居を購入した場合」に利用できる特例です。所有期間だけでなく、居住期間も10年以上という要件を満たしていなければ利用できません。

買換え時の譲渡所得の課税を、新しいマイホームを売却したときに繰り延べるというものです。買換え時の課税は0円ですが、あくまで先送りしているだけです。将来的に支払う必要があります。計画的な利用が必要です。

5年以上所有したマイホームを売却し、新しく購入した場合に利用できる控除です。

売却して利益がなかった(損失がある)場合に、給与所得などの他の所得と相殺できます。相殺しきれず、まだ損失が残っていれば、その後3年間、さらに損失の繰り越し控除が可能です。

5年以上居住した家を売却し、まだローンが10年以上残っている場合に利用できる特例です。

前述の「居住用財産買換え等の場合の譲渡損失の損益通算及び繰越控除」と同じく、一定の条件を満たしていれば、譲渡損部分を相殺・翌年以降3年間繰り越し可能となります。

所有期間「5年」のカウントは、売却時の1月1日の時点での期間です。また、住宅ローンの「10年以上」は、マイホーム売却の契約日の前日の時点でという条件になります。

事情があってマイホームを手放したい場合、「住宅ローンが残っていても売れるのかな?」と不安になるかもしれません。結論から言えば、ローンが残っていても売却は可能です。

【住宅ローンが残っている家を売却するコツ】

少しでも高く売って利益を残すためには、計画的な売却活動が重要です。ここからは、ローン残債があっても上手に売るためのポイントを解説します。

マイホーム購入時は、ローンを組むことが一般的です。ローン契約の際に、マイホームには抵当権が設定されます。しかし、売却するときに抵当権がついていては、次の買主に引き渡せません。そのため、売却をする際は、まずローンを完済して、抵当権を抹消する必要があります。

通常は、マイホームを売却して得たお金でローンの残りを完済し、その後、抵当権抹消の手続きという流れになります。

【抵当権抹消の手順】

抵当権とは、ローンを契約したときに、借金の担保として金融機関が設定する権利です。抵当権は、家・土地などの不動産に対して設定され、返済ができなくなったときに売却して資金を回収する根拠となります。 ※実際の売却活動では、不動産会社ごとに提示される査定額や提案内容に差があります。

こんな悩み、抱えていませんか?

こうした悩みがある場合は、手軽に試せる不動産一括査定がおすすめです。

今の家がいくらで売れるか不安で、新しい住まい探しに踏み切れない

税金や名義変更の手続きも含め、何から始めればいいのか分からない

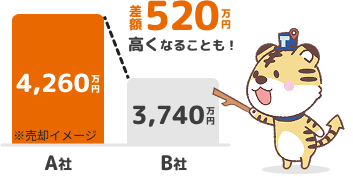

会社によって売却額が数百万円変わると聞き、選び方で損をしないか心配

簡単な質問に答えるだけで最大6社があなたの物件価値をしっかり査定します。その中から「信頼できる一社」を見つけて理想的な不動産売却を実現させましょう。

マイホームを売却しても、金額によってはローンが完済できないケースも少なくありません。この場合は、抵当権を持つ債権者(金融機関)に相談し、売却後も計画的に返済していく契約を結びます。これを、任意売却といいます。

金融機関側から了承を得たあとに、抵当権の抹消手続きという流れです。

債権者(金融機関)との交渉は、複雑な権利と返済計画の話し合いとなり、個人では難しいものです。任意売却の実績を持つ不動産業者に仲介を依頼しましょう。

マイホームを売却してもローンが返済できず、その後さらにマイホームを購入するという人のために、「買い替えローン」があります。返済できなかったローン分と、次の新居の購入費用を合わせて融資してくれるローンです。

貯金がなくても次のマイホームを購入できる点はメリットですが、返済額がさらに高額になる分、慎重な返済計画を立てなければなりません。

また、マイホーム売却と新居購入のタイミングが離れすぎても、利用できません。時期を合わせるためのスケジューリングも必要となります。

買い替え特約とは、マイホームを売却して買い替える際に、「設定された期限までに売却できなければ、新しいマイホームの契約を白紙に戻し、解約する」という約束です。

「今のマイホームはまだ売却できていないけれど、次の新居を押さえておきたい」という場合に、有効です。

新居の仮契約として払った手付金も、マイホームが売れなかった場合は、特約で返金されます。ただし、新居を販売する側にメリットがないため、相手が特約を受け入れてくれるかは交渉次第です。

今の自分の状況が、「売り先行」か「買い先行」なのかを知っておきましょう。マイホームを売却してから新居を購入するのが「売り先行」、先に新居を購入してからマイホームを売却するのが「買い先行」です。

住宅ローンが残っている状態での「買い先行」はリスクが大きいため、「売り先行」の方針を選択します。まずは、売却活動に力を入れてください。

逆に、ローンを完済している・貯蓄で購入できる場合は、資金に余裕があるため「買い先行」で問題ありません。

転勤や離婚で、せっかく購入したマイホームを手放さざるを得ない状況もあります。物件によっては、売却ではなく、賃貸住宅として「貸す」という選択も一考に値するかもしれません。

ローンが残っている場合でも、家賃収入を得ながらローンの支払いに充てることができます。ただし、物件の場所・状態によっては、借り手が見つからない可能性もあります。

また、賃貸の場合は、固定資産税・維持費という支出があるため、それ以上の家賃収入を得なくてはなりません。それでも「大切なマイホームを残しておきたい」「いつかは自分が住みたい」と思う人にはおすすめです。

マイホームを手に入れたときよりも高く売れた場合、その利益が譲渡所得として課税対象になります。税金の負担を少しでも減らしたいのであれば、マイホーム売却に活用できる特例があることも知っておきましょう。

住宅ローンが残っている状態での売却も可能です。将来的な負担を減らしながら新居を購入するためには、無理のない返済計画も重要となります。

マイホーム売却は、信頼できる不動産会社を見つけることも大切です。十分に相談を重ね、無理のない売却活動を進めてください。