-

所有権移転登記費用の内訳と目安を解説|節約する方法やよくある...

自宅不動産を売却した場合、どんな場合でも確定申告が必要なのでしょうか。必要かどうかの判断基準は、不動産売却による利益の有無です。

以下の章では、確定申告が必要なケースと不要なケースに分けて説明します。

自宅不動産の売却で利益(譲渡所得)がでたときは、原則として確定申告が必要だと覚えておいてください。

確定申告が必要な理由は、2つあります。まず、所得税と住民税の納付義務を果たすためです。不動産を売却した際の利益は、譲渡所得として申告し課税額を算出し、納税します。次に、さまざまな特別控除の特例を活用するためです。特例を利用すると、譲渡所得にかかる税負担を軽減できる場合があります。

たとえば、譲渡所得が2,000万円あった場合、3,000万円の特別控除を活用すれば、譲渡所得は0円になり、税金はかかりません。納税の義務を果たすとともに、特例を活用するためにも、利益が出た場合は確定申告を忘れないようにしましょう。

自宅不動産売却の際、損失(譲渡所得がマイナス)がでたときは、原則として確定申告の必要はありません。所得税や住民税は、譲渡所得の金額に応じて計算されるためです。

ただし、給与所得者や事業所得者は、譲渡所得がマイナスでもマイホームを買い替えた場合の譲渡損失に該当する場合など、一定の条件下では他の所得から控除(損益通算)や還付が受け取れる可能性があります。確定申告をして還付となるかどうかは個々の所得状況などによって異なるため、迷った時は税理士などの専門家に相談すると安心です。

不動産を売却して、譲渡所得が生じたにも関わらず確定申告をしないと、どうなるのでしょうか。結論から言うと、税務署(国税局)の調査対象となることがあります。

具体的には、期限までに税務署で内容を確認できていない場合、「お尋ね」と呼ばれる手紙または電話での照会があり、売却した不動産の所在地や取得・売却時期、売却益の有無などについての書類や確認を求められることがあります。

このお尋ねの結果、無申告や過少申告であったと判断される場合には、以下のような追加課税が課されることがあります。

【追加課税の種類】

| 種類 | 概要 |

|---|---|

| 無申告加算税 | 確定申告期限までに申告をしていない場合に、本来の税額に加えて課せられる税金 |

| 延滞税 | 定められた期限までに納付されない場合に、法定納期限の翌日〜納付する日までの期間に応じて課せられる税金 |

この2つのペナルティについてより詳しくみていきましょう。

無申告加算税とは、確定申告期間内に申告をしていない個人や法人に対して課される税金のことです。具体的な金額は以下の通りで、本来支払うべきであった金額が50万円を超えていると、税率も高くなります。

【無申告加算税の税率】

税務署の調査を受けた後に期限後申告をした場合

| 金額 | 税率 |

|---|---|

| 50万円以下 | 15% |

| 50~300万円 50万円を超えている部分について |

20% |

例えば、申告されていない金額が80万円であれば、(50万円×15%=7.5万円)+(30万円×20%=6万円)=13.5万円が無申告加算税として課されることになります。

※ただし、税務署から指摘を受ける前に自主的に申告した場合などは、加算割合が軽減される場合があります。

延滞税も無申告加算税と同じく、期日までに申告がなされていない場合に課せられる追加税です。

先ほどの無申告加算税は、無申告であったことに対する「罰金」的な要素が強いのですが、延滞税は支払いが遅れている日数に応じて加算される仕組みなので、「利息」的な側面があると言われています。

具体的な税率は、期日から2ヶ月以上経っているかで変わります。

| 税率 | |

|---|---|

| 2ヶ月経過まで | 原則として7.3% (または延滞税特例基準割合+1%のいずれか低い方) |

| 2ヶ月を超過後 | 原則として14.6% (または延滞税特例基準割合+7.3%のいずれか低い方) |

期日後すぐに自主的に申告した場合には、そこまで高額にはなりません。しかし、日が経つごとにどんどん追加されていくので注意が必要です。

確定申告には、さまざまな書類が必要です。漏れがないように準備をしておきましょう。自宅不動産売却の確定申告で必要な書類は、以下の通りです。

【不動産売却の確定申告で必要な書類】

それぞれの書類について、詳しく説明します。

税務署・役所で入手できる確定申告の書類は、以下の通りです。

| 必要書類 | 概要 | 入手場所 |

|---|---|---|

| 申告書第一表、第二表/申告書第三表(分離課税用) | 第一表、第二表: 給与所得、事業所得などの所得控除と所得税額の状況を申告する書類 第三表: 不動産売却による所得を、給与所得と分離して申告する書類 |

税務署または国税庁サイト |

| 譲渡所得の内訳書 | 売却した不動産の購入額や売却額などから、譲渡所得を計算する書類 | 税務署または国税庁サイト |

| 戸籍の附表の写し | 売却した家屋が実際に居住していた自宅であることを証明する書類 (譲渡契約締結日の前日に時おいて、住民票に記載された住所と売却した不動産の所在地とが異なる場合に必要) |

本籍地の役所 |

不動産を取得してから数年経っていると、取得時の書類を揃えるのに苦労する場合があります。取得時の書類は見つからなくても確定申告はできますが、正確な税額計算や特例の適用のために事前に整理して準備しておきましょう。

【不動産取得時や売却時に入手している書類】

| 必要書類 | 概要 | 入手場所 |

|---|---|---|

| 不動産売買契約書/建物請負契約書 | 譲渡所得を計算する時に、取得費の算出のために必要な書類 | 取引の場 |

| 取得時の登記費用や仲介手数料の領収書 | 取得時に支払った登記代や仲介手数料、収入印紙などの領収書 | 取引の場 |

| 売却時の売買契約書と領収書 | 売却価格を証明するための書類 | 取引の場 |

| 売却時の仲介手数料や収入印紙の領収書 | 売却する時に支払った仲介手数料や収入印紙などの領収書 | 取引の場 |

法務局では、登記事項証明書を入手します。登記事項証明書とは、所有者や所在地など不動産の情報が記載された書類です。

不動産売却をすると、名義の変更をする「所有者移転登記」をする必要があります。この所有者移転登記が正確におこなわれたかを証明する書類が、登記事項証明書です。

特例を受けるための書類は、申請する特例によって以下のように変わります。

【特例別必要書類】

| 居住用財産(マイホーム)を譲渡した場合の3,000万円の特別控除の特例 | 居住用財産(マイホーム)を譲渡した時の軽減税率の特例 | 特定の居住用財産の買換えの特例 | 居住用財産(マイホーム)を買い換えた場合の譲渡損失の損益通算及び繰越控除の特例 | |

|---|---|---|---|---|

| 譲渡所得内訳書 | 〇 | 〇 | 〇 | |

| 売却時の登記事項証明書 | 〇 | 〇 | 〇 | |

| 買い替え時の登記事項証明書 | 〇 | 〇 | ||

| 戸籍の附票の写し (譲渡契約締結日の前日に時おいて、住民票に記載された住所と売却した不動産の所在地とが異なる場合に必要) |

〇 | 〇 | 〇 | 〇 |

| 売買契約書コピー | ◯ | |||

| その他 | 買換不動産が中古住宅(築25年超)の場合は耐震基準適合証明書など | ・居住用財産の譲渡損失の金額の明細書 ・特定居住用財産の譲渡損失の損益通算及び繰越控除の対象となる金額の計算書 ・買い替えた居住用財産の住宅ローン残高証明書 |

また、各種書類は以下の通り、入手場所や時期が異なるため注意しましょう。

【特例・控除の申請時に必要な書類一覧】

| 必要書類 | 入手場所 | 入手時期 |

|---|---|---|

| 売却不動産の登記事項証明書 | 法務局 | 確定申告前3か月以内 |

| 買換え不動産の登記事項証明書 | 法務局 | 確定申告前3か月以内 |

| 耐震基準適合証明書 | 第三者機関 | 確定申告前 |

| 住宅ローン残高証明書 | 金融機関 | 確定申告前 |

不動産売却時の確定申告は、売却をおこなった翌年の2月16日〜3月15日に管轄の税務署に申告する必要があります。その年ではないため、忘れないように注意しましょう。例えば、2025年1月に売却した場合には、2026年2月16日(月)〜3月16日(月)(3月15日が日曜日のため、翌日月曜日が期限となります)が確定申告の申告時期となります。

また、確定申告は書類を揃えたり、税理士を契約したりと直前は忙しくなってしまいがちです。そのため、遅くとも12月頃からは準備しておくことをおすすめします。

確定申告の手続きや流れに複雑なイメージを持つ方も多いのではないでしょうか。順番に沿って準備をすれば、スケジュールも立てやすくなります。

不動産売却の確定申告の流れは、以下の6つのステップです。

【不動産売却時の確定申告の流れ】

順番にみていきましょう。

確定申告書類を作成する前に、まずは条件に合う特例があるかを確認しておきましょう。特例には複数種類あり、それによって想定できる税額や必要書類が異なるため、最初に決めておくことが重要です。

また、控除額によって支払う譲渡所得税額も変わってくるので、あらかじめ計算するためにも最初に決めておきましょう。

不動産売却益が出た場合には、主に以下の特例が活用できます。

【不動産売却益が出た場合の特例】

| 特例・控除名 | 居住用財産を譲渡した場合の3,000万円の特別控除の特例 | 特定の居住用財産の買換えの特例 |

|---|---|---|

| 概要 | 居住用の不動産を売ったときに、所有期間の長短に関係なく譲渡所得から最高3,000万円まで控除ができます | 特定の居住用不動産を、令和7年12月31日までに売って、代わりのマイホームに買い換えたときは、一定の要件のもと、譲渡益に対する課税を将来に繰り延べることができます |

また、上記の控除や特例以外にも、所有期間が10年を超えている居住用不動産に関しては軽減税率が適用される「軽減税率の特例」も適用できる可能性があります。

これらを踏まえて、適切な特例を活用していきましょう。

不動産売却によって損失が出た場合は、以下の特例が適用できます。

【売却益が出ていない場合の特例】

| 特例名 | マイホームを買い替えた場合の譲渡損失の損益通算及び繰越控除の特例 | 特定のマイホームの譲渡損失の損益通算及び繰越控除の特例 |

|---|---|---|

| 概要 | マイホームを令和7年12月31日までに売却して、新たに居住用不動産を購入した場合に、譲渡損失が生じたときは、その譲渡損失をその年の給与所得や事業所得など他の所得から控除(損益通算)することができます。さらに、損益通算を行っても控除しきれなかった譲渡損失を、譲渡の年の翌年以後3年間繰り越して控除(繰越控除)することができます。 | 令和7年12月31日までに住宅ローンのあるマイホームを住宅ローンの残高を下回る価額で売却して損失(譲渡損失)が生じたときは、一定の要件を満たすものに限り、その譲渡損失をその年の給与所得や事業所得など他の所得から控除(損益通算)することができます。さらに損益通算を行っても控除しきれなかった譲渡損失を、譲渡の年の翌年以後3年間繰り越して控除(繰越控除)することができます。 |

それぞれ条件があるので、国税庁のホームページで詳細を確認しておきましょう。

・マイホームを買い換えた場合に譲渡損失が生じたとき

・住宅ローンが残っているマイホームを売却して譲渡損失が生じたとき

不動産売却の確定申告には、さまざまな書類が必要です。以下の点に留意して、準備を始めましょう。

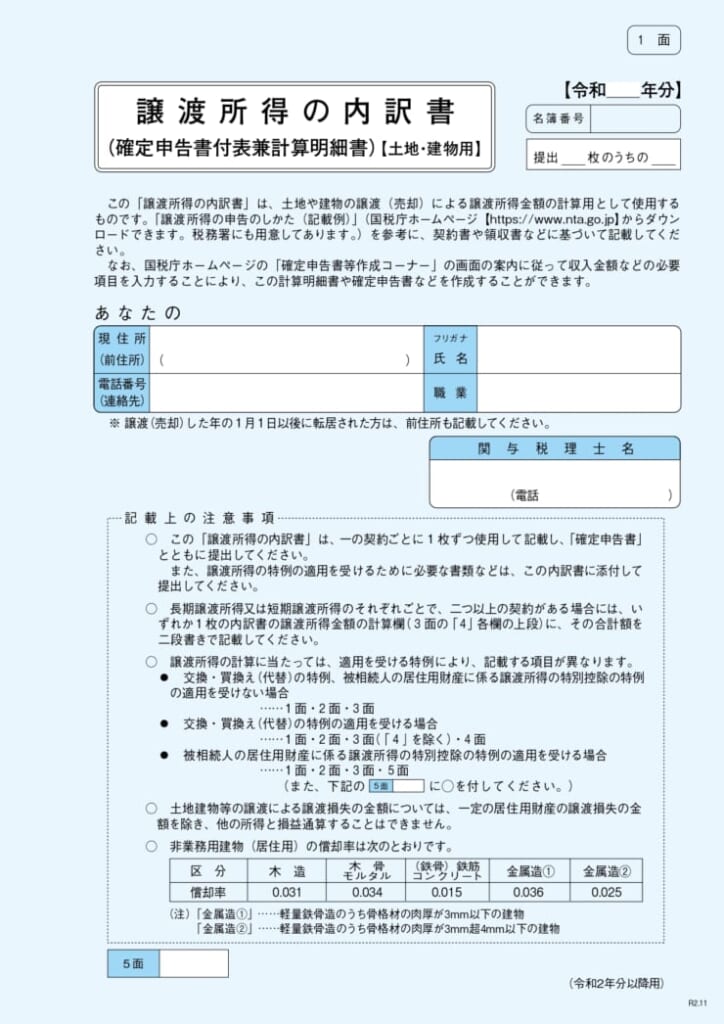

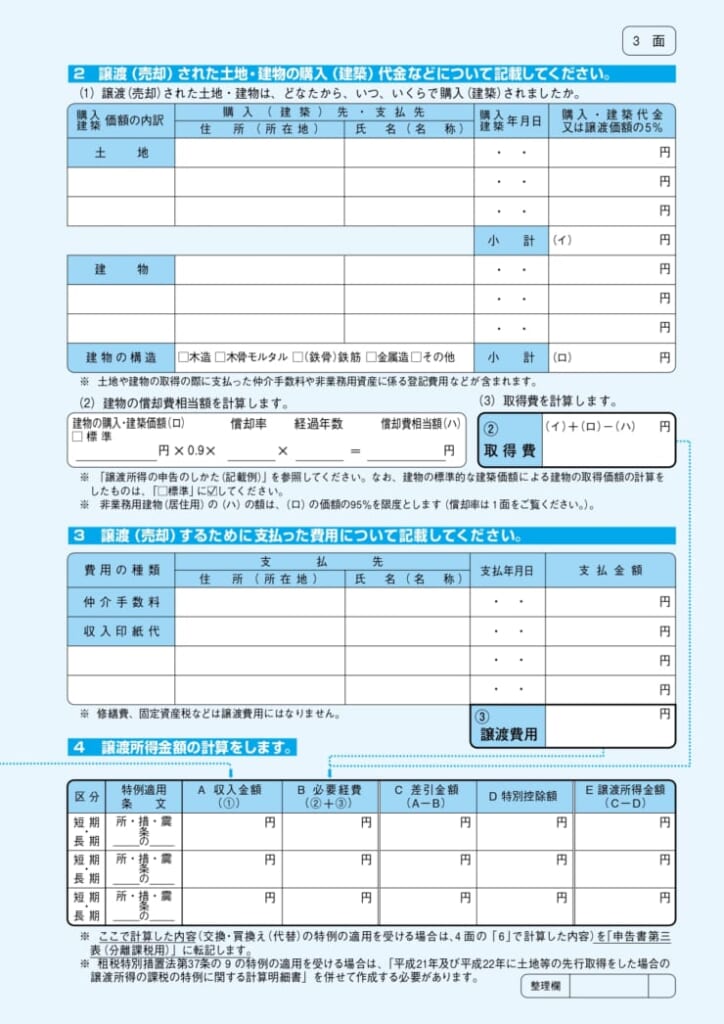

譲渡所得の内訳書は、不動産売却による譲渡所得を計算するために記入します。特例の活用状況によって、記入する書類が異なります。

| 買換え特例を利用しない | 1.2.3面を記入 |

|---|---|

| 買換えの特例を利用する | 1.2.3.4面を記入 |

(引用:令和4年分 土地・建物用譲渡所得の内訳書)

内訳書1面は特に難しい内容を記載する必要はなく、以下の通り基本事項を記載していきます。

【内訳書1面で記載する内容】

(引用:令和4年分 土地・建物用譲渡所得の内訳書)

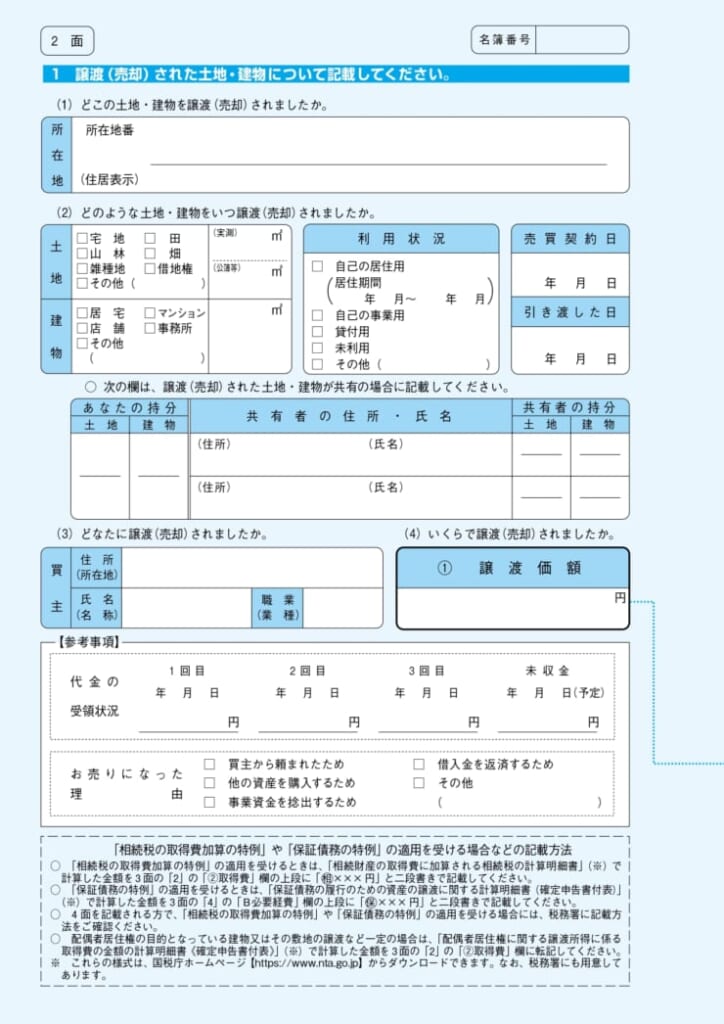

2面は以下の通り、今回の不動産売却における取引詳細を記載していきます。

| 項目 | 記載内容 |

|---|---|

| 所在地 | 通常、所在地番と住居表示は売買契約書に記載されているので、そのまま転記します。 |

| 土地・建物 | 売買契約書もしくは、登記事項証明書を参考に記載します。共有持分の場合は、共有者の住所・氏名・持ち分も記載します。 |

| 売買契約日や引き渡した日 | 売買契約日は契約書に記載された契約締結年月日、引き渡した日は登記手続きが完了し、売買代金を全額受け取った日を記載するのが一般的です。 |

| 買主の住所・氏名 | 買主の住所・氏名を記載します。買主が業者の場合はその所在地と名称を記載します。 |

| 譲渡価額・代金の受領状況 | 土地の売買契約書に記載されている売買金額を記載します。また、参考情報として頭金の受取金額や、その後の代金の受取金額などを記入します。 |

(引用:令和4年分 土地・建物用譲渡所得の内訳書)

3面は、以下の通り2面でも記載した不動産取引における取得費や譲渡費用などの金額面での詳細を記載していきます。

| 項目 | 記載内容 |

|---|---|

| 取得費 | 売却した不動産を購入するときにかかった費用を、土地と建物に分けて記入します。土地や建物の対価だけでなく、不動産を取得するためにかかった以下のような諸費用も対象です。

|

| 譲渡費用 | 不動産を購入したときと同様に、売却に伴って支払った費用を記入します。譲渡費用には、以下のようなものがあります。仲介手数料収入印紙代など |

| 譲渡所得の計算 | 取得してから売却するまでの所有期間が売った年の1月1日現在で5年を超えているかどうかで、短期と長期に区分されます。当てはまるほうに丸を記入します。 |

| 特例適用条文 | 3,000万円特別控除などの特例制度を適用する場合は、その制度の条文を記入します。主な条文は以下のとおりです。居住用財産の3,000万円の控除:措35条の1項居住用財産10年超の軽減税率:措31条の3 |

(引用:令和4年分 土地・建物用譲渡所得の内訳書)

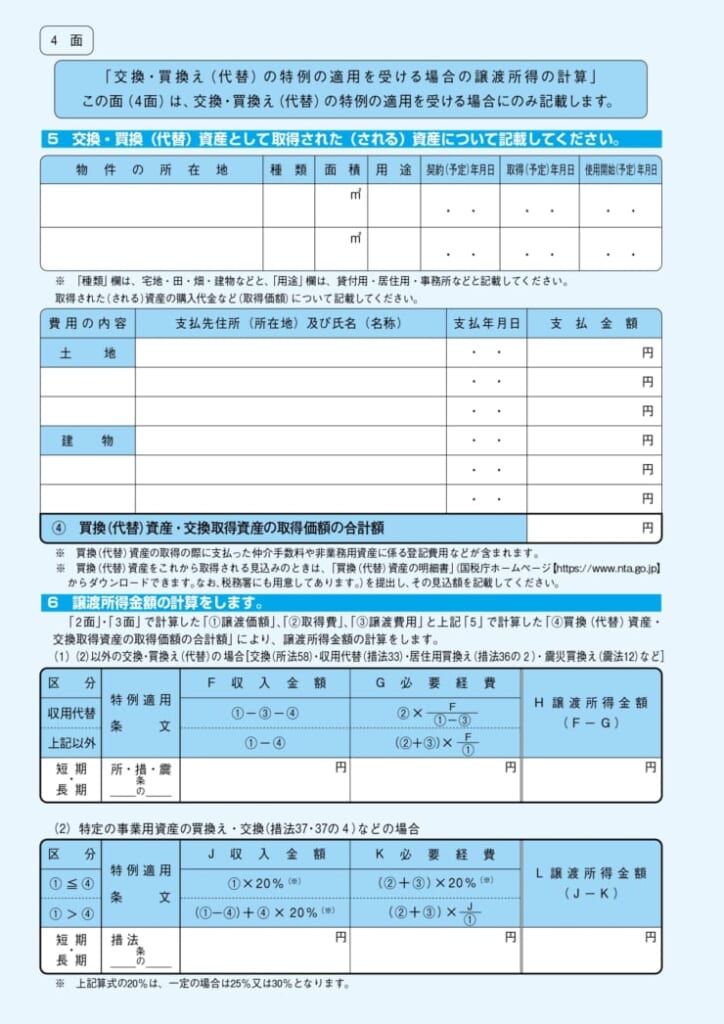

4面は、買替えの特例を受ける場合に記載する内容です。

基本的には、2面〜3面の内容を踏まえた、特例における譲渡所得の金額を計算することが目的となります。

不動産売却の確定申告では、申告書(第一表・第二表)と申告書第三表(分離課税用)の記入が必要です。

申告書(第一表)では、所得税及び復興特別所得税の申告をします。給与や事業で収入を得ている人が、1年間の収入や所得について記入し、所得税の税額を計算する書類です。

第三表は、不動産の売却など分離課税の対象となる所得がある場合の申告をします。譲渡所得の内訳書に記入した、収入金額や所得金額、税額などの転記が必要です。

確定申告の書類の記入が終わったら、確定申告書類一式を税務署に提出します。確定申告は、毎年2月16日から3月15日までにおこなわなければならないと決められており、期限内の申告が大切です。

提出方法は、以下の3つです。

確定申告が終わり次第、申告期限の3月15日までに所得税を納めなければなりません。

納付方法は、以下の通りです。

確定申告では、自分で所得税の計算をしなければなりません。この章では、譲渡所得の内訳書3面に記入する項目について、詳しく説明します。

【不動産売却の所得税の計算方法】

それぞれの計算方法を、順番にみていきましょう。

不動産を売却した際の利益(譲渡所得金額)の計算方法は、以下の通りです。

取得費とは、土地・建物を購入するためにかかった費用全般を指します。具体的には、以下のような費用が対象です。

【取得費の例】

譲渡費用とは、不動産会社への仲介手数料や測量費など、自宅を売却するために支払った手数料などです。

不動産売却の際には、活用すべき特別控除の特例があります。代表的な特例は以下の通りです。

【特例や控除の例】

たとえば、譲渡所得が3,000万円の場合、3,000万円の特別控除を利用すれば、課税対象額は0円となり所得税はかかりません。活用しなければ、3,000万円に税率がかかるのでその分の税負担が生じ、手残りが減ってしまいます。

それぞれの特例で、控除額や税額の計算方法が異なるので、事前にしっかりと確認しましょう。

譲渡所得と活用する特例が決まったら、所得税額を計算します。計算式は、以下の通りです。

不動産の所有期間によって税率が大きく変わります。

【譲渡所得税の所有期間ごとの税率】

| 所有期間が5年以下(短期) | 所有期間が5年超(長期) | |

|---|---|---|

| 所得税 | 30% | 15% |

| 住民税 | 9% | 5% |

※確定申告の際には、所得税と併せて基準所得税額(所得税額から、所得税額から差し引かれる金額を差し引いた後の金額)に2.1%を掛けて計算した復興特別所得税を申告・納付することになります。

※10年超の居住用財産の場合は「軽減税率の特例」が適用できるケースもあります。

不動産売却をしたときの確定申告では、さまざまな金額や税率の計算をおこないます。複雑な手続きですが、ミスのない正しい計算をすれば、税負担を軽減できる大切なポイントです。

この章では、不動産売却の確定申告で注意する点をまとめます。

それぞれについて、詳しく説明します。

減価償却費とは、建物などの固定資産の価値が時間の経過により低下する分を使用期間にしたがって見積もった費用を指します。取得費の算出において、減価償却費の計算が必要になります。

たとえば、3,000万円で購入した築20年の中古住宅の減価償却費を計算してみましょう。木造の償却率は0.031です。

3,000万円×0.9×0.031×20=1,674万円

建物取得時の購入金額から減価償却費を差し引いた金額に、土地代を加えた金額が取得費になります。

不動産売却の確定申告において、どの特例を活用するかは自分で判断しなくてはなりません。

特例を利用すると、使わない場合に比べて税負担を軽減できる場合があります。せっかくの利益をできるだけ多く手元に残すためにも、自分の条件にあった特例を見極める必要があります。

たとえば、3,000万円の特別控除と買い換え特例は併用できません。そのため、譲渡所得が4,000万円の場合、3,000万円の特例を利用すれば、譲渡所得は1,000万円になり、税額が下がりますが、一方で買い換え特例を使うと、新居を将来売却するまでの納税を繰り延べることができます。

どちらが有利かどうかは、それぞれのライフプランや経済状況によって異なります。売却で得た利益をより有効に活かすためにも、適切な特例を選ぶ判断が重要です。

確定申告の計算方法や特例の活用に悩んだら、税理士に相談するのも選択肢の一つです。

税や法律についての専門知識を基にした適切な申告や特例活用のアドバイスを受ければ、一人で悩まずにベストな方法が見つかります。

税理士費用は個人の確定申告の相談依頼で5〜10万円が相場です。費用はかかりますが、一人で悩むよりも時間の短縮ができ、スムーズな確定申告ができます。

この記事では、不動産売却にかかわる確定申告に必要な書類や、手続きの流れ、税金の計算方法について解説しました。

確定申告の流れと計算方法を知り「これなら自分でもできそう」と、自信がついた方もいるのではないでしょうか。確定申告の計算方法や手続きは確かに複雑ですが、大切な資産の有効活用のためには欠かせない作業です。正しい確定申告の方法を知り、スムーズな手続きを目指しましょう。