-

不動産の担当者を変えたい時はどうすべき?変更方法や判断基準を...

木造アパートを売却するには、狙い目となるタイミングや押さえておきたい注意点がいくつかあります。

たとえば、築20年前後や大規模修繕を迎える前、もしくは譲渡所得税の税率が変わる時期は、コストを抑えて売却しやすいタイミングといえるでしょう。

また、空室が少なく安定した収益を確保できている状態で売却できれば、高値で成約できる可能性も高まります。

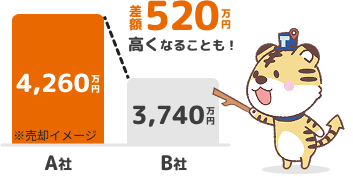

木造アパートの売却価格は、築年数や立地、利回りによって大きく変動し、評価方法や売却手法の選択によっても売却金額が変わる可能性があります。

この記事では、木造アパートの売却するうえで、適切なタイミングや売却方法などを、わかりやすく解説します。

木造アパートをより高値で売却できる可能性を高めるには、「いつ売るか」が重要です。この章では、木造アパートの売却を検討すべき4つのタイミングを解説します。

木造アパートの法定耐用年数は、22年であり、これは税務上の減価償却や金融機関の融資の可否や期間を判断する際の基準となっています。(参考:国税庁|主な減価償却資産の耐用年数表)

そのため、築20年前後を迎えるタイミングは、売り手だけでなく買い手にとっても木造アパートの売買を判断する節目のタイミングといえるでしょう。

この時期になると、建物価格を分割して経費として計上できる「減価償却費」が少なくなり、やがて計上できなくなります。その結果、帳簿上の所得が増えることで、所得税や住民税の負担が増え、手元に残るお金(キャッシュフロー)が減ります。

また、売却時には過去に計上した減価償却費が取得費から差し引かれるため、譲渡所得が大きくなり、譲渡所得税の負担も重くなりがちです。

さらに、多くの金融機関が融資期間を「法定耐用年数(22年)-築年数」で算定するため、築20年を超えると、買主が長期の融資を受けることが難しくなります。

その結果、アパートの購入希望者が限定され、需要の減少に伴って価格が下落しやすくなる点にも注意が必要です。

築20年前後は、融資がまだ通りやすく、節税メリットも残っている最後のタイミングともいえます。将来的な収益性や負担増を考えると、売却を前向きに検討すべきタイミングといえるでしょう。

空室率が低く、安定した家賃収入が得られている時期も、売却を検討しやすいタイミングです。

高い利回り(投資金額に対する年間収入の割合)で安定している物件は、投資家にとって魅力的な投資対象となります。

特に、預貯金や債券の利率が低い現在のような経済状況では、安定した収益が見込める不動産への需要が高く、競争力のある価格で売却できる可能性が高くなります。

国土交通省が公表する「令和元年度不動産投資家アンケート調査」によれば、「キャッシュフローの見通し」を「大いに重視した」と回答した投資家は、全体の74.3%、「概ね重視した」と回答した投資家は全体の20.3%で、合計94.6%の投資家が収益の安定性を重視しているという結果が示されています。

一方で、空室が増え始め、家賃収入が不安定になると、投資対象としての魅力が下がり、売却価格に対する評価が厳しくなります。場合によっては、買い手自体が見つからないこともあります。

そのため、収益性が高いうちに売却を検討することは、高値売却を目指すうえで有効な戦略です。

木造アパートの大規模修繕には、多額の費用がかかります。修繕内容によっては、数百万円単位の費用がかかることも珍しくありません。

国土交通省の「長期修繕計画標準様式 長期修繕計画作成ガイドライン」では、大規模修繕を実施する時期は、築12~15年、24~30年、36~45年が目安とされています。特に2回目・3回目の修繕は、建物の経年劣化も進んでおり、費用負担がかさむ傾向があります。

そのため、大規模修繕による高額な支出が発生する前であれば、建物の状態が比較的良好なうちに売却でき、資産価値としても評価されやすくなります。

また、買い手にとっても、修繕計画が明確な物件は購入判断がしやすいです。修繕が必要な箇所や時期など現状の状態を整理し、計画的に売却時期を判断することで、不必要な出費や評価額の低下を回避できるでしょう。

木造アパートを売却し、譲渡所得(譲渡益)が発生する場合、譲渡所得税が課されます。譲渡所得税の金額は、以下の計算式で求められます。

・譲渡所得税額=課税譲渡所得 × 税率

譲渡所得税の税率は、アパートの所有期間によって大きく異なるため、売却タイミングの見極めが重要です。

所有期間が5年以下の場合は、「短期譲渡所得」として扱われ、所得税・住民税・復興特別所得税を合わせた合計税率は約39.63%です。

一方、所有期間が5年を超えると「長期譲渡所得」となり、合計税率は20.315%となります。

| 区分 | 所有期間 | 所得税率 | 住民税率 | 復興特別所得税 | 合計税率 |

| 短期譲渡所得 | 5年以下 | 30% | 9% | 0.63% | 39.63% |

| 長期譲渡所得 | 5年超 | 15% | 5% | 0.315% | 20.315% |

※参考:No.1440 譲渡所得(土地や建物を譲渡したとき)|国税庁

所有期間は、物件を「売却した年の1月1日時点で取得から5年を超えているか」で判定される点に注意してください。

税負担を抑え、手元に残る利益を最大化するためにも、こうした税率の区分を理解したうえで適切なタイミングで売却することが重要です。

木造アパートの売却相場は、「〇〇円です」と一言で示せるものではありません。物件の所在地や築年数、構造、管理状態、空室率など、さまざまな条件によって価格は変動します。

特に、地域によって価格形成の傾向は異なり、東京都心や大阪などの大都市圏では土地の資産価値が重視されるため、物件価格に対する地価の影響は大きくなります。

一方、土地の資産価値がそれほど高くない地方都市では、収益性が重視されるため、家賃収入や利回りが価格決定の主な要因となります。

また、木造アパートは法定耐用年数が22年とされているため、この年数を境に評価方法が変化します。築22年以内であれば土地と建物に一定の価値が認められやすい一方で、築22年を超えると、建物の評価が下がり収益性や土地評価が重視される傾向があります。

このように、相場を正しく把握するには、複数の視点からアパートの価値を総合的に評価することが重要です。

木造アパートの正確な売却相場を知るには、どのような評価手法が使われるかを理解しておく必要があります。

基本的な不動産評価手法として、「取引事例比較法」「原価法」「収益還元法」の3つの方法があり、木造アパートのような投資物件では、収益性を重視する「収益還元法」が、最も多く活用されます。

| 評価方法 | 算出方法 | 特徴 |

| 収益還元法 | 年間家賃収入 ÷ 利回り | 将来得られると想定される家賃収入から売却価格を逆算する方法。投資用不動産の評価方法として、最も重視されている。 |

| 原価法 | 建物の再調達価格-減価償却+土地価格 | 売却するアパートと同じ土地に新たな建物を建てる際の費用(再調達原価)から、経年劣化による価値の劣化分を差し引いて査定価格を算出する方法。

土地価格は、相続税路線価や公示地価、実勢価格を参考に算出することが一般的。 |

| 取引事例比較法 | 類似物件の過去の取引事例から相場を推定 | 近隣で実際に取引された類似物件の価格を参考に、立地や条件を補正しながら算出する方法。実勢価格に近い算定が可能である一方、比較事例が少ないと評価が難しい。 |

※参考:不動産鑑定評価基準

収益還元法の中でも代表的なのが「直接還元法」です。

直接還元法は、年間の家賃収入から、管理費や修繕費などの必要経費を差し引いた「純収益」を、投資家が期待する利回り(還元利回り)で割って価格を算出します。

原価法は、建物を新築する場合にかかる費用(再調達原価)から築年数に応じた減価を差し引いて、現在の建物価値を算出します。これに土地の価格を加えることで、総額を計算する流れです。

また、取引事例比較法では、周辺地域で実際に取引された類似物件の売買金額を参考にし、立地・間取り・築年数・利回りなどの条件を補正して、査定価格を推定します。

木造アパートの売却価格は、収益還元法を中心としつつ、その計算の根拠となる還元利回りや土地価格を取引事例比較法によって客観的に求めることもあります。さらに、原価法を通じて、建物の物理的価値を算定するなど、多角的に検討して最終的な査定価格を導き出します。

木造アパートの売却方法には、大きく分けて3つの方法があります。

| 売却方法 | 特徴 |

| オーナーチェンジ | 入居者が住んだままの状態で、物件の所有権(オーナーとしての地位)だけを買主へ承継する方法 |

| 空渡し | すべての入居者に退去してもらい、空室の状態で物件を売却する方法 |

| 更地渡し | 現在建っているアパートを解体し、土地だけの状態にして売却する方法 |

これらの方法にはそれぞれにメリット・デメリットがあり、物件の状況や売り手の意向によって最適な方法は異なります。ここでは、3つの方法の特徴を解説します。

オーナーチェンジとは、入居者が居住中の状態でアパートを売却し、既存の賃貸借契約をそのまま買主に引き継ぐ方法です。入居者は変わらず、オーナーのみが変わる取引形態になります。

家賃収入という収益性を購入希望者にアピールでき、投資用物件として売却しやすい点がメリットです。特に空室が少ない物件の場合、安定収益が見込める物件として高評価を得られます。

一方で、室内の状況を把握しづらく、買い手が建物の状態をしっかりと確認できない可能性があります。そのため、後から修繕やリフォーム、設備の更新が必要となるのではないかと、購入を躊躇する買主もいるでしょう。

また、空室率が高い物件だと、収益性が低く見られ、売却が難航する可能性もあります。

空渡しは、すべての入居者に退去してもらい、空き室の状態で売却する方法です。

建物の使用状況に縛られず、買主が自由に活用方法を検討できる点が特徴です。建物の用途変更やリフォーム、さらには建て替え用地としてのニーズにも対応できるため、個人投資家から事業者まで、幅広い層の関心を集めやすくなります。

また、空室状態であれば内覧や修繕提案もしやすく、買主の価格交渉に対しても対応しやすいという利点もあります。

一方で、入居者との立ち退き交渉が必要となり、時間や費用がかかる可能性があります。借地借家法により、オーナーから賃貸借契約の更新を拒絶するには、「正当事由」が求められるため、スムーズに空室化できるとは限りません。立ち退き料や交渉期間も含めて検討する必要があります。

更地渡しは、木造アパートを解体し、土地のみの状態で売却する方法です。

建物がないため、住宅用地や事業用地などの幅広いニーズに対応でき、買主は立地や市場環境に合わせて自由に事業計画を立てられる点がメリットです。特に、再開発エリアや立地条件の良い土地では、新築用地としての評価が高まりやすく、高値での売却も期待できます。

一方で、アパートの解体費用が数百万円単位で発生することに加え、建物がなくなることで固定資産税の軽減措置(住宅用地の特例)が外れ、税負担が増加する点に注意が必要です。

更地渡しを検討する場合は、解体費用、売却価格、税負担などを総合的に考慮し、収益性の高い選択肢といえるかを見極めることが重要です。

※実際の売却活動では、不動産会社ごとに提示される査定額や提案内容に差があります。

木造アパートの売却には、譲渡所得税以外にも、さまざまな税金がかかります。これらの税金を正しく理解しておくことは、最終的な利益を見積もるうえで欠かせません。

アパートの売却時にかかる代表的な税金には、以下のようなものがあります。

| 税金の種類 | 特徴 |

| 譲渡所得税(売却益にかかる税金) | アパートを売って利益(譲渡所得)が出たときに課される税金。

所有期間によって、税率が異なります。 |

| 消費税(建物部分のみ課税) | 土地は非課税であるため、建物部分だけに課される税金。ただし、売主が個人で免税事業者に該当する場合は非課税。 |

| 印紙税 | 売買契約書(課税文書)を作成するときにかかる税金。

売買金額に応じて、低額の印紙を貼付して支払う。 |

| 登録免許税 | 登記上の所有者を変更する所有権移転登記にかかる税金。一棟アパートの売却では、通常、土地・建物それぞれに対して、登録免許税が課されます。 |

参照元:

木造アパートを売却する際には、税金のほかにもさまざまな費用が発生します。これらの費用は、売却代金から差し引かれるため、実際に手元に残る金額を正確に把握するためにも、理解しておきましょう。

| 費用の種類 | 特徴 |

| 不動産会社に支払う仲介手数料 | 買い主を見つけてくれた不動産会社に支払う成功報酬。法律で上限が決まっており、たとえば売買金額が400万円超えの場合は、「売買金額×3%+6万円(税別)が上限です。 |

| その他の諸費用 | 登記を依頼する司法書士への報酬のほか、土地の境界を明確にするための測量費用などが必要になる場合があります。

物件の状況によって、必要な費用は変わります。 |

なお、物件の状況によっては、以下のような費用がかかるケースもあります。

「契約不適合責任」とは、売買契約などにおいて、引き渡された目的物が契約内容に適合しない場合に、売主が買主に対して負う責任のことです。

売却を検討する段階で、あらかじめ不動産会社や専門家に相談し、必要な費用項目とおおよその金額を見積もっておくことで、想定外の出費を防ぐことができます。

木造アパートを納得のいく価格で売却するには、いくつか注意点があります。事前にポイントを押さえておくことで、トラブルを防ぎ、高値売却にもつなげられるでしょう。ここでは、4つの注意点を解説します。

売却予定の木造アパートにローンが残っている場合、原則として、売却代金などで完済する必要があります。通常、金融機関によって抵当権が設定されており、抵当権を抹消しなければ買主に所有権を移転できません。

住宅ローンの残債が売却価格を上回る「オーバーローン」の場合は、差額を預貯金などの自己資金で支払う必要があります。もし、自己資金で差額を補填することが困難な場合には、金融機関(債権者)の合意を得て、任意売却を検討する必要があります。

売却活動をスムーズに行うためにも、事前にローン残高証明書を取り寄せ、現在の借入残高を明確にしておくことが大切です。

アパートに入居者がいる状態で売却する場合、賃貸借契約はそのまま買主に引き継がれます。オーナーが変更になり新しいオーナーから連絡がくる旨を、管理会社と連携しながら、事前に入居者に通知しておきましょう。

また、空渡しで売却を希望する場合、売主の都合で一方的に退去を求めることはできません。補償を求められることもあるため、

早めに入居者と話し合い、交渉には慎重な対応が求められます。

木造アパートを売却して利益(譲渡益)が出た場合、所有期間に応じて譲渡所得税の税率が異なる点にも注意が必要です。。

所有期間が5年以下の「短期譲渡所得」では合計税率が約39.63%、5年を超える「長期譲渡所得」では合計税率が約20.315%です。この違いにより、納税額が数十万円〜数百万円単位で変わる可能性もあります。

また、所有期間の判定は、「売買契約日」ではなく「引渡日」が基準です。物件を売却した年の1月1日時点で5年を超えているかどうかも確認しましょう。

収益物件の売却では、取り扱い実績が豊富な不動産会社を選ぶことが成功を左右します。

経験が浅い不動産会社では、査定の精度が悪く、販売戦略にも差が出ることで、売却期間が長期化したり、価格が下がったりするリスクがあります。

また、不動産会社と締結する媒介契約の種類(一般・専任・専属専任)によって販売活動の自由度が異なるため、しっかりと確認したうえで契約することが重要です。

専任媒介・専属専任媒介契約を締結した場合、他社からの購入希望者を拒否する「囲い込み」が行われることもあります。

査定価格やスピードだけでなく、誠実な対応や透明性の高い説明も重視して、信頼できる不動産会社に依頼しましょう。

以下のチェックリストを使って、あなたの木造アパートは売却すべきか、保有を続けるべきかを確認してみましょう。「はい」が多いほど、売却を検討する価値が高い傾向にあります。正直に回答することで今後の判断材料になります。

【診断結果】

「はい」が8個以上:売却がおすすめ。収益性や将来性の不安が高まっており、今のうちに出口戦略を立てるのが得策です。

「はい」が4〜7個:条件次第で判断。一度、不動産会社に査定を依頼し、売却と保有両面からアドバイスを受けてみましょう。

「はい」が3個以下:保有がおすすめ。収益性や運用状態が安定している可能性が高く、引き続き保有による利益が期待できます。

木造アパートを高値で売却するには、築年数、利回り、修繕時期、税制など、複数の要素を総合的に見極めることが重要です。

特に、築20年前後や大規模修繕が迫っているタイミング、譲渡所得税の税率が下がる時期は、売却を検討すべきタイミングです。

また、空室率が低く、安定した収益が見込める時期に売却すれば、投資物件として高く評価され、高値での成約も期待できるでしょう。

木造アパートの売却相場は、エリアや築年数、建物の状態、入居状況によって大きく変わるため、不動産会社に査定を依頼し、専門家のアドバイスを受けながら進めましょう。