-

不動産の担当者を変えたい時はどうすべき?変更方法や判断基準を...

かつては福利厚生の一環として多くの企業で導入されていた社宅制度ですが、近年ではその在り方を見直す企業が増えています。

固定資産税や修繕費などの維持コストの増加に加え、働き方や価値観の多様化といった背景から、社宅を保有し続けることのメリットが薄れつつあるためです。

こうした変化の中で、「社宅を売却すべきか?」という判断は、単なる不動産の処分ではなく、企業の経営戦略や資産運用に関わる重要なテーマとなっています。

この記事では、社宅の売却を検討するうえで押さえておきたい判断基準やメリット・デメリット、適切なタイミング、注意点についてわかりやすく解説します。

人事院の「民間企業の勤務条件制度等調査」によると、社宅がある企業の割合は、令和4年調査が43.2%、平成29年調査が44.7%と、5年間で1.5%も減少しています。

社宅を保有する企業が減少している背景には、固定資産税や修繕費などの維持管理コストの増加に加え、働き方や価値観の多様化による入居率の低下があります。また、終身雇用が前提ではなくなったことで、企業が柔軟な人事・経営戦略を求めるようになったことも一因です。

こうした背景から、社宅の売却を検討する企業が増えているのです。

社宅を売却する最大のメリットは、遊休不動産を現金化できる点です。得た資金を本業の強化や新規事業投資に再配分することで、経営効率を高めることが可能になります。

さらに、保有中にかかっていた固定資産税や修繕・管理費などのコストが削減され、毎年の支出が軽減されます。人的資源や管理工数も削減されるため、経営資源をより戦略的な領域に集中できる点も大きなメリットになるでしょう。

使われていない社宅を圧縮することで資産効率が向上するため、ROA(総資産利益率)など財務指標の改善にもつながります。

一方で、社宅に入居していた従業員にとっては住居を失うこととなるため、福利厚生の低下と不満を招く恐れがあります。その対応として新たに住宅補助制度などの仕組みづくりが必要となり、移転費用や制度設計に一定のコストがかかります。

また、売却には、物件の評価や契約手続き、買い手との交渉など、多くの時間と労力が必要です。

さらに、「社宅あり」という福利厚生がなくなることで、特に地方や若手採用において企業の魅力が下がり、採用競争力に影響を及ぼす可能性も考慮しなければなりません。

社宅を売却すべきかどうかを判断するタイミングは、上記のとおりです。特に複数の状況が重なった時には、売却を本格的に検討することが合理的といえます。この章では、社宅の売却を検討すべきタイミングについて詳しく解説します。

社宅の入居率が低下しているなら、売却を検討すべき明確なタイミングの一つです。

空室が目立つ社宅は、福利厚生としての役割を十分に果たしておらず、企業にとっては資産を遊ばせている状態です。さらに、空室部分にも固定資産税や最低限の管理・清掃費が継続的に発生するため、コストだけがかかり続ける非効率な状態となります。

入居率の低下が続く場合は、社宅の必要性を見直し、売却によって資産の有効活用や財務体質の改善を図ることが、経営判断として妥当といえるでしょう。

社宅の建物が老朽化してきた場合も、売却を検討すべきタイミングです。

築年数が経過すると、大規模修繕や設備更新にかかるコストが年々増加し、企業にとって大きな負担となります。大規模修繕のタイミングや金額の目安は、以下の通りです。

大規模修繕のタイミングと金額の目安

| タイミング | 金額 |

| 1回目:12〜15年目程度

2回目:24〜30年目程度 3回目:36〜45年目程度 |

戸あたり:75万円~125万円程度

㎡あたり:5,000円~15,000円程度 |

※タイミングの目安は「長期修繕計画標準様式 長期修繕計画作成ガイドライン」に記載されている目安タイミングを記載しています。

※金額の目安は「マンションの大規模修繕工事に関する実態調査について(概要)」の回答結果をもとに記載しています。

また、1981年以前に建築された物件の場合、現行の耐震基準を満たしていない可能性があり、売却時に買い手が見つかりにくくなるケースもあるので注意が必要です。場合によっては、売却前に高額な耐震補強工事を行う必要が生じるため、早期の判断が求められます。

老朽化による維持コストやリスクを避けるためにも、一定の築年数を超えた段階での売却は有効な選択肢といえるでしょう。

社宅の維持管理費や固定資産税といったコストが企業のキャッシュフローを継続的に圧迫していると感じる場合も、売却を検討すべきタイミングです。

特に、従業員が実際に受けている福利厚生としての効果と比較して、費用対効果が見合っていない場合には注意が必要です。

「社宅を保有し続けること」そのものがコスト過多であり、経営資源を非効率に浪費している状態ともいえます。売却によって無駄な支出を削減し、資産を有効に活用する方向にシフトすることが、現実的かつ合理的な判断といえるでしょう。

福利厚生制度の見直しや、M&A、事業再編、拠点統廃合といった経営方針の大きな転換期は、社宅の売却を検討する絶好のタイミングです。

経営方針の転換により、社宅制度の役割が相対的に小さくなった場合には、売却を自然な流れとして打ち出すことで、社内の理解や納得を得やすくなります。また、制度変更とあわせて住宅手当などの代替施策を整備すれば、従業員の不満も最小限に抑えることができるでしょう。

経営再構築と連動して社宅の売却を進めることで、企業全体の資産戦略やコスト最適化にもスムーズにつなげることが可能です。

社宅を売却する時には、単に資産を手放すだけでなく、売却後の対応や影響を見越した判断が求められます。この章では、売却前に検討しておくべき4つのポイントを解説します。

社宅の売却では、現在入居している従業員への丁寧な説明が欠かせません。

売却理由とともに、今後の住宅支援の方針(住宅手当の新設や借り上げ社宅制度の導入など)を明確に伝えることが、従業員の不安を軽減し、信頼関係の維持につながります。退去までの猶予期間や引越し費用の支援なども具体的に提示しましょう。

なお、借地借家法が適用される場合、貸主の都合で契約を解約するには「正当事由」が必要であり、退去を求める際には少なくとも6ヶ月前の通知が必要とされています(借地借家法第28条)。

一方的な通告や急な立ち退き要請は、法的にもトラブルの原因となるので注意が必要です。社内の混乱やモチベーション低下を避けるためにも、丁寧な説明と誠実な対応を心がけましょう。

社宅を売却する時は、「完全に撤退するか」「売却後も一部または全体を借り上げて利用を継続するか」を慎重に判断する必要があります。

物件を第三者に売却したうえでリースバック契約を結び、社宅機能を維持する方法も選択肢の一つです。リースバック契約であれば、資産の圧縮と福利厚生の両立が可能となります。

一方で、完全撤退を選ぶ場合は、代替制度の整備や従業員の住宅確保の支援が不可欠です。

どちらの方針を選ぶかは、従業員の年齢層や家族構成、今後の事業展開・人員配置計画を踏まえて検討しましょう。

社宅の売却についての情報をオープンにするかクローズにするかの判断も必要です。

オープンに売却情報を公開すれば、広く買い手を募ることができるため、競争原理が働きやすく、価格の最大化が期待できます。しかし、社内外に売却の事実が早期に知れ渡ることで、従業員に不安や動揺が広がる可能性もあります。

クローズドで一部の買主候補に限定して進める場合は、情報統制しやすく社内の混乱を抑えられる反面、売却価格は相場よりも低くなる傾向があります。

価格と配慮のバランスを見極め、慎重に方針を選ぶことが必要です。

社宅を売却する際に生じる税務・会計上の影響を正確に把握しておくことも、重要なポイントです。

売却によって帳簿価格との差額が生じた場合、売却益は法人税の課税対象となり、企業の当期利益や納税額に直接的な影響を与えます。

さらに、減価償却の取り扱いや固定資産台帳からの除却処理など、会計処理には専門的な判断が求められます。

適切な節税対策や事前の資金計画を立てるためにも、売却を決定する前に、必ず顧問税理士や公認会計士に相談し、税負担や会計上の影響をシミュレーションしておきましょう。

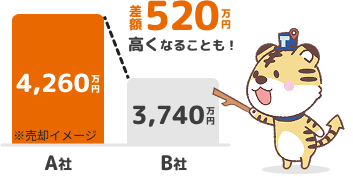

※実際の売却活動では、不動産会社ごとに提示される査定額や提案内容に差があります。

社宅の売却では、社内調整から契約・引き渡しまで、各段階で必要書類や調整が異なります。社宅の売却の基本的な流れは、次の通りです。

| STEP | 各所との調整内容 | 必要書類などの例 |

| STEP1:

社内での準備と合意形成 |

売却理由や方針を整理し、経営陣や関連部署と合意 | 稟議書、社内決裁書類 |

| STEP2:

不動産会社の選定・査定依頼 |

複数社に査定を依頼し、実績や対応力を比較 | 登記事項証明書

建築確認済証 検査済証 設計図 固定資産評価証明書 公課証明書 賃貸借契約書一覧 建物状況調査報告書 土壌汚染調査報告書 アスベスト調査報告書 |

| STEP3:

売却条件の確定と媒介契約の締結 |

希望価格・引き渡し条件を決定し、媒介契約を締結 | 媒介契約書 |

| STEP4:

売却活動と交渉 |

不動産会社が買主を募集し、条件交渉を実施 | |

| STEP5:

売買契約の締結 |

条件合意後、売買契約を締結 | 売買契約書

印鑑証明書 登記事項証明書 |

| STEP6:

引き渡しの準備 |

入居者退去や引き渡し状態の確認 | 測量図

境界確認書 |

| STEP7:

決済・引き渡し |

代金の受領と物件引き渡しを実施 | 登記識別情報通知(登記済権利証)

印鑑証明書 固定資産評価証明書 登記事項証明書 鍵 各種引き継ぎ書類 |

社宅の売却は、事前の社内合意形成から契約・引き渡しまで、多くの判断と準備が必要な業務です。各ステップの流れを整理して計画的に進めることで、トラブルを防ぎつつ、企業として最適な形で資産を手放すことができるでしょう。

社宅を少しでも高く売却するには、タイミングや売却戦略、不動産会社の選び方が重要です。この章では、社宅を高く売る3つのコツを解説します。

社宅を高く売るには、不動産市場が活況なタイミングが狙い目です。景気が良く、市場金利が低い時期は、購入意欲が高まり価格も上昇しやすくなります。

国土交通省が公表する「不動産価格指数」や「公示地価」などを確認し、市場が上昇トレンドにあるかを見極めることで、最適な売却時期を判断できます。

買い手に多様な利用用途を想定させる情報を提供することも、高値での売却につながります。単なる住宅用途にとどまらず、宿泊施設や保育施設などへの転用可能性をアピールすることで、物件の価値をさらに高めることが可能です。

そのためには、事前に都市計画や用途地域、容積率・建ぺい率といった法的制限を調査し、再開発の可能性があることを明確に伝えることが効果的です。

社宅の売却には、入居者対応や法人特有の税務・法務など、一般の住宅売却とは異なる専門性が求められます。そのため、法人取引や事業用不動産の実績が豊富な不動産会社を選ぶことをおすすめします。

不動産開発会社や投資ファンドとつながりを持つ業者であれば、高値で購入してくれる法人買主を見つけやすく、売却成功の可能性が高まるでしょう。

社宅を手放す方法としては、売却が有力な選択肢ですが、それ以外にもさまざまな活用策があります。

たとえば、一般向けの賃貸物件として貸し出すことで、収益を生み出す資産に転換する方法があります。需要のあるエリアであれば、空室リスクを抑えつつ、安定した家賃収入を得ることも可能です。

また、土地信託を活用し、信託銀行などに運用を委ねることで、リスクを抑えつつ収益を確保する手段もあります。

さらに、一度更地にしたうえで、現代的なニーズに応じた収益性の高い賃貸マンションや新たな社宅を建設するという選択肢も考えられます。

売却以外の方法を選ぶことで、長期的な資産活用や経営戦略に沿った柔軟な対応も可能になるため、経営方針や市場環境に応じて慎重に検討することが重要です。

社宅の売却は、単なる不動産の処分ではなく、経営戦略の一環として慎重に検討すべき重要な意思決定です。

入居率の低下や建物の老朽化、維持コストの増加といった明確なサインに加え、福利厚生制度の見直しや事業再編のタイミングも、売却を検討する有力な判断材料となります。

社宅が今後の企業活動にとって本当に必要な資産であるかどうかを、数値や将来性の観点から冷静に見極めましょう。そして、必要に応じて専門家への相談や不動産査定の依頼を検討することをおすすめします。